会社員やパートなど、給与をもらっている人は、給与額に応じて、所得税が引かれています。

この給与から引かれている所得税のことを、「源泉所得税」といい、給与から引くことを「源泉徴収」といいます。

源泉所得税は、原則、「給与所得の源泉徴収税額表」により算出されます。

源泉所得税を算出するための税額表は、甲欄と乙欄に分かれており、甲欄の税額は安く、乙欄の税額は高くなります。

支払う税金は、安いほうがいいので、「源泉所得税は、甲欄で計算してほしい」と誰だって思うはずです。

とはいえ、すべての給与が甲欄で計算されるわけではありません。

というのも、源泉所得税を甲欄で計算するには、いつくかのルールがあるからです。

そこで、この記事では、給与所得の源泉徴収票における

- 甲欄と乙欄の違い

- 甲欄と乙欄の確認のしかた

- 乙欄で計算された源泉所得税の取り戻し方

についてまとめておきます。

こんな人に読んでいただけると嬉しいです。

- 給与を2か所以上からもらっている

- 給与から天引きされている税金が高い気がする

- 仕事で、社会保険などの職員手続きを担当している

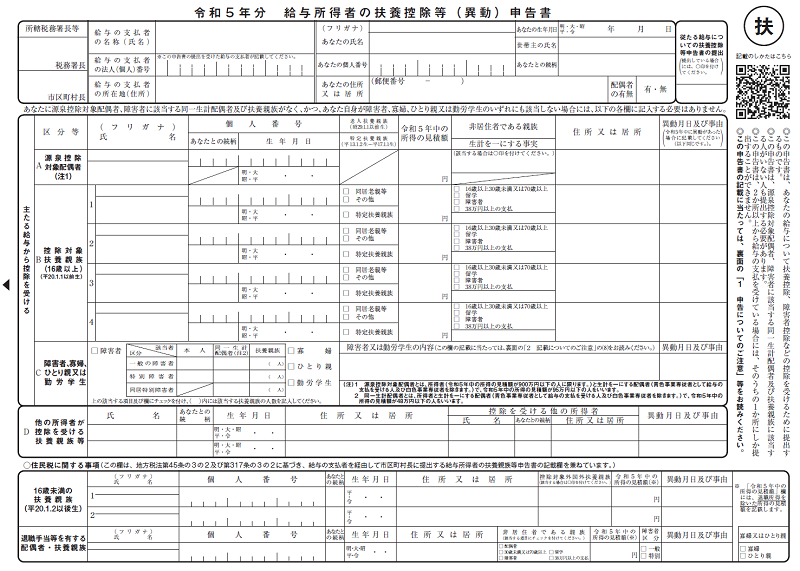

源泉所得税を甲欄で計算するには、「給与所得者の扶養控除等(異動)申告書」を職場に提出する

給与をもらう人は、原則、給与支払者(職場)に「給与所得者の扶養控除等(異動)申告書」を提出しなければなりません。

こんな様式です。

出典:国税庁「[手続名]給与所得者の扶養控除等の(異動)申告」

「給与所得者の扶養控除等(異動)申告書」の提出については、所得税法で定められています。

(給与所得者の扶養控除等申告書)

第百九十四条

国内において給与等の支払を受ける居住者は、その給与等の支払者(その支払者が二以上ある場合には、主たる給与等の支払者)から毎年最初に給与等の支払を受ける日の前日までに、次に掲げる事項を記載した申告書を、当該給与等の支払者を経由して、その給与等に係る所得税の第十七条(源泉徴収に係る所得税の納税地)の規定による納税地(第十八条第二項(納税地の指定)の規定による指定があつた場合には、その指定をされた納税地。以下この節において同じ。)の所轄税務署長に提出しなければならない。

そして、「給与所得者の扶養控除等(異動)申告書」を提出した勤務先からもらう給与は、税額表の甲欄で計算されます。

だとすると、「源泉所得税が乙欄で計算されることってあるの?」って思いますよね。

「給与所得者の扶養控除等(異動)申告書を出せばいいんでしょ!?」って。

ただ、「給与所得者の扶養控除等(異動)申告書」は、主たる給与等の支払者(勤務先)である1か所にしか提出できないルールになっています。

なので、副業・兼業などで、給与を2か所以上からもらっている場合は、主たる勤務先以外の給与等は、すべて乙欄での計算になっちゃいます。

根拠です。

No.2520 2か所以上から給与をもらっている人の源泉徴収

概要

2か所以上の給与の支払者から給与をもらっている人の給与に対する源泉徴収のしかたは、その人に支払う給与が主たる給与になるか、従たる給与になるかにより異なります。

「主たる給与」と「従たる給与」

主たる給与とは、「給与所得者の扶養控除等申告書」を提出している人に支払う給与をいい、主たる給与を支払う場合の源泉徴収税額は、税額表の「甲欄」で求めます。

従たる給与とは、主たる給与の支払者以外の給与の支払者が支払う給与をいい、従たる給与を支払う場合の源泉徴収税額は、税額表の「乙欄」で求めます。

甲欄・乙欄で、源泉所得税はどのくらい変わるのか?

給与と賞与で、源泉所得税の計算方法が違うので、別々に試算し、比較してみます。

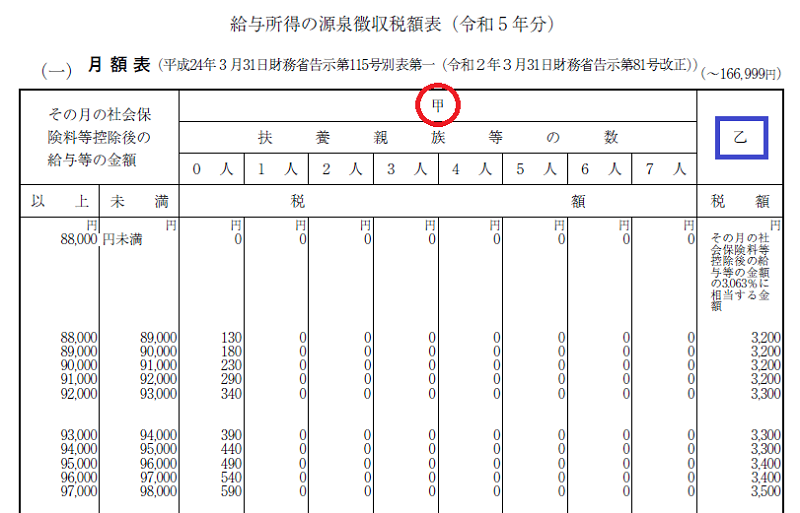

給与の源泉所得税:給与所得の源泉徴収税額表により算出

毎月の給与額(社会保険等控除後の金額)から、「給与所得の源泉徴収税額表(月額表)」を使って、算出します。

その月の社会保険保険料等控除後の給与等の金額が、215,000円の場合は、次のように確認します。

扶養親族等の数により変わってきますが、扶養親族数が0人で比較した場合、

- 甲欄:月額 5,340円

- 乙欄:月額 25,500円

と、かなり金額に違いがあります。

もちろん、給与額が大きくなればなるほど、さらに金額差は大きくなります。

ちなみに、源泉徴収税額表は、こちらからダウンロードできます。

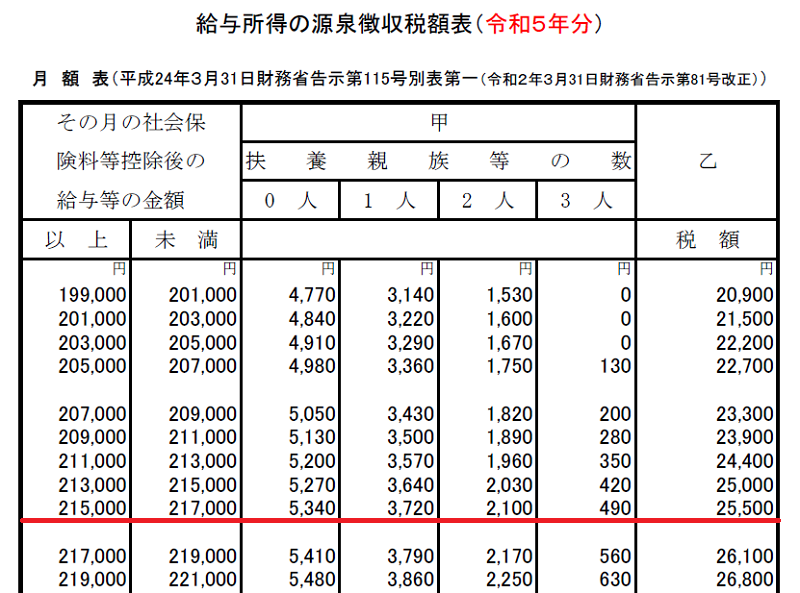

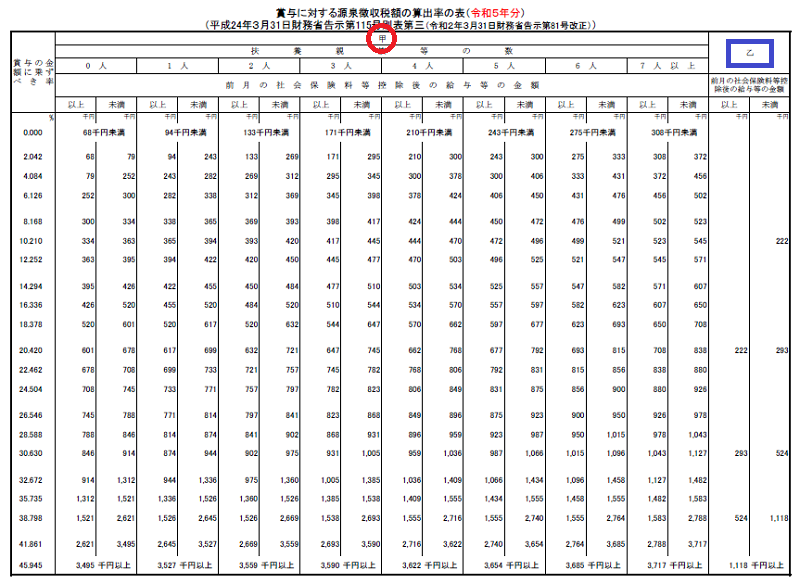

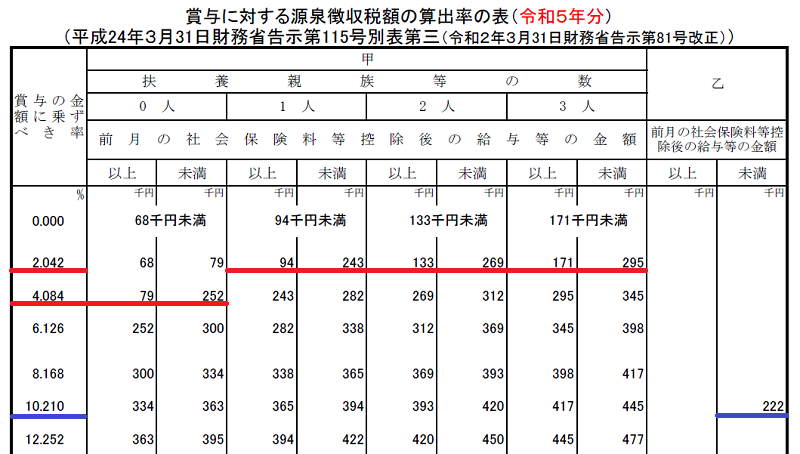

賞与の源泉所得税:賞与に対する源泉徴収税額の算出率の表により算出

まず、前月の給与額(社会保険等控除後の金額)から、「賞与に対する源泉徴収税額の算出率の表」を使って、「賞与の金額に乗ずべき率」を算出します。

次に、社会保険料等控除後の賞与の金額に、算出された「賞与の金額に乗ずべき率」を掛けます。

その月の社会保険保険料等控除後の給与等の金額が、215,000円の場合は、次のように確認します。

給与同様に、扶養親族等の数により変わってきますが、扶養親族数が0人で比較した場合、賞与の金額に乗ずべき率は、

- 甲欄 4.084%

- 乙欄 10.210%

と、倍以上、違います。

たとえば、社会保険料等控除後の賞与の金額が、420,000円だった場合、源泉所得税は、

- 甲欄 17,152円

- 乙欄 42,882円

となります。

ただ、実際には、乙欄適用の事業所で社会保険に加入しているケースは少ないと思いますので、もっと多くの金額差が出ると思います。

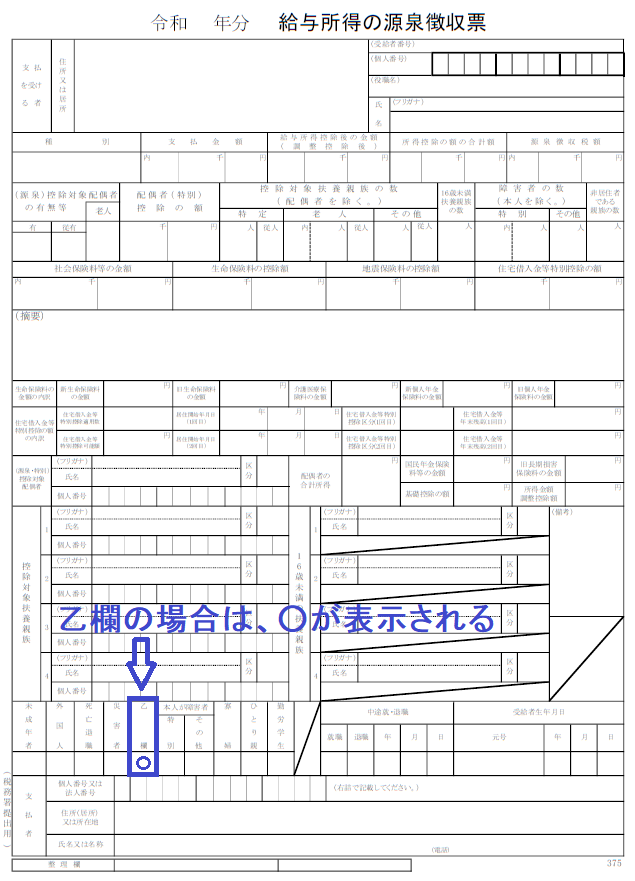

源泉徴収された所得税が甲欄か、乙欄か確認する方法

源泉徴収された所得税が甲欄か、乙欄かわからない場合は、「源泉徴収票」を見てみましょう。

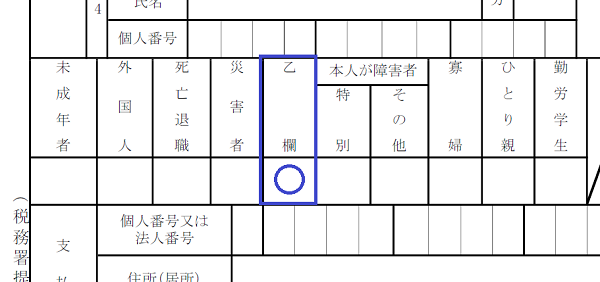

乙欄による源泉徴収の場合は、次のように○が表示されています。

拡大すると、こんな感じです。

もちろん、働いている事業所(職場)に確認するのが、一番早いですけどね。

乙欄での源泉徴収税額が高くなる理由

「なぜ、甲欄だと源泉徴収される金額が安くて、乙欄だと高くなるのか?」ですが、甲欄の場合、次のような控除を考慮して税額が設定されているからです。

- 給与所得控除

- 扶養控除

- 基礎控除

- ひとり親控除

- 障害者控除

逆に、乙欄では、上記の控除が反映されていないってことです。

もし、乙欄でも上記の控除を反映(適用)して源泉徴収してしまうと、2重、3重の控除になってしまいます。

乙欄による源泉徴収は、必要以上の所得税を払っている状態

源泉徴収税額表の「乙欄」で計算された源泉所得税は、必要以上に所得税を支払っている状態です。

払い過ぎた所得税を還付してもらうには、確定申告をするしかありません。

なので、忘れずに確定申告しましょう。

ちなみに、次に該当する人は、給与を2か所以上からもらっていても確定申告が不要です。

- 給与を2か所以上から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く。)との合計額が20万円以下の人

- 給与所得の収入金額の合計額から、所得控除の合計額(雑損控除、医療費控除、寄附金控除及び基礎控除を除く。)を差し引いた残りの金額が150万円以下で、さらに各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円以下の人

乙欄の源泉徴収票は、年末調整できない

年末調整ができるのは、甲欄の源泉徴収票だけです。

なので、副業先(従たる給与の勤務先)の源泉徴収票は、年末調整できませんので、確定申告が必要となります。

このルールは、前職の源泉徴収票においても同様なので、たとえば、入職者に提出してもらった前職の源泉徴収票が乙欄の場合は、確定申告してもらうことになります。

つまり、甲欄と乙欄の合算は、年末調整ではできないってことです。

一応、法的根拠です。

第二節 年末調整

(再就職者等の年末調整の対象となる給与等)

第三百十一条 法第百九十条第一号(年末調整)に規定する政令で定める給与等は、同号に規定する他の給与等の支払者が同号に規定する居住者に対して支払うべき給与等のうちその年一月一日から当該支払者が法第百九十四条第一項(給与所得者の扶養控除等申告書)に規定する主たる給与等の支払者でなくなる日(当該支払者がその年中において当該主たる給与等の支払者でなくなる日が二以上ある場合には、最後に主たる給与等の支払者でなくなる日)までの間に支払うべきことが確定した給与等とする。

出典:所得税法施行令

まとめ

ここで、「給与所得の源泉徴収票における甲欄と乙欄」についておさらいです。

- 甲欄の税額は安く、乙欄の税額は安い

- 「給与所得者の扶養控除等(異動)申告書」の提出先が甲欄となる

- 「給与所得者の扶養控除等(異動)申告書」は1か所にしか提出できない

- 甲欄か、乙欄かは、源泉徴収票を見ればわかる

- 乙欄の源泉徴収票は、確定申告しないと、原則、損をしちゃう

「源泉徴収なんて、会社任せで、よくわからない」

って人が多いと思いますが、副業・兼業をしているなら、面倒でも、ある程度理解しておいたほうがいいと思います。

必要以上の税金を払わないためも。

最後までお読みいただき、ありがとうございます。

【あわせて読みたい】

コメント