この記事では、年末調整(令和2年分以降)における

- 配偶者控除額

- 配偶者特別控除額

を自動計算し、「給与所得者の配偶者控除等申告書」の記入を簡単にする「エクセルファイル」を紹介しています。

こんな人に使っていただけると嬉しいです。

- 仕事で年末調整の担当をしている人

- 仕事で「配偶者控除等申告書」を何枚も確認する人

- 「収入と所得って同じじゃないの?」という人

- 「配偶者控除等申告書」の書き方がわからない人

- 少しでも税金を安くしたい人

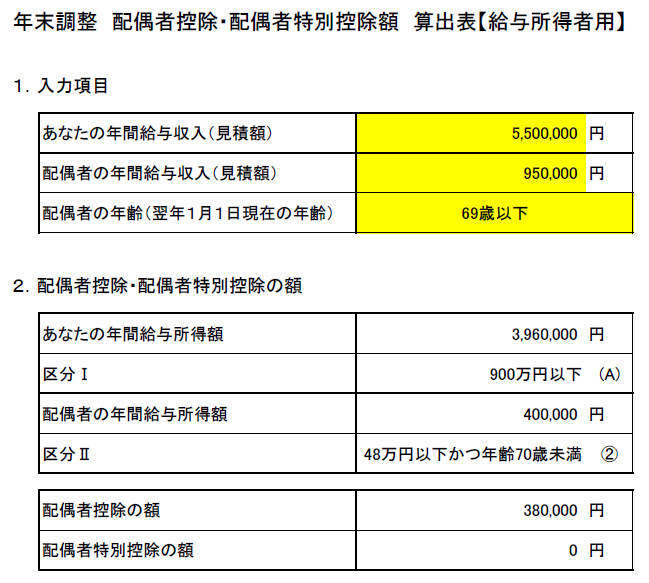

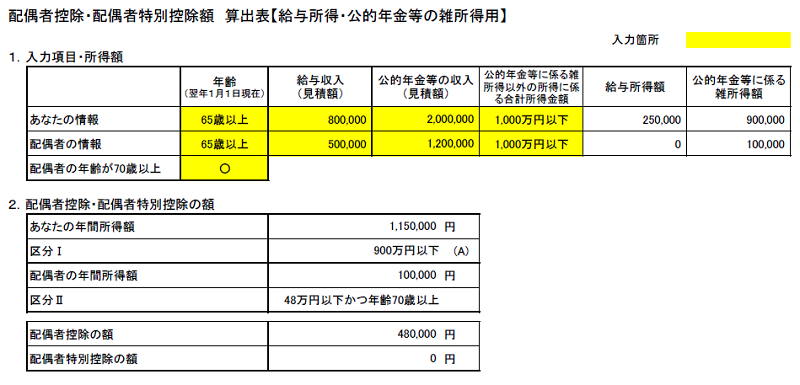

年末調整 配偶者控除・配偶者特別控除額算出表【給与所得者用】

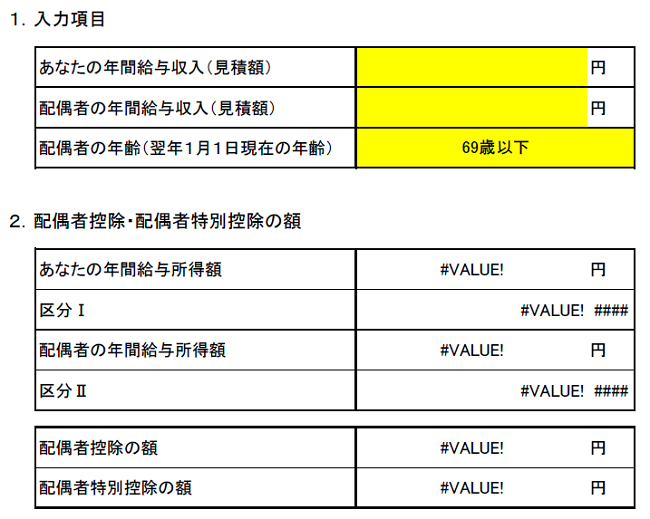

こんな感じの表にしてみました。

【関連記事】

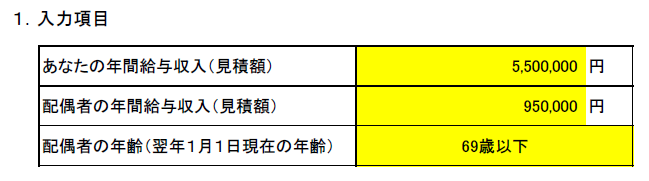

使い方は、すっごく簡単で「黄色のセル」に

- あなたの年間給与収入(見積額)

- 配偶者の年間給与収入(見積額)

- 配偶者の年齢(翌年1月1日現在の年齢)

を入力(選択)するだけです。

エクセルファイルのダウンロード(無料)

「年末調整 配偶者控除・配偶者特別控除額算出表【給与所得者用】」ダウンロード

なお、ダウンロードしたエクセルファイルは、末尾が「2020」となっていますが、2024年分の計算にそのまま利用できます。

【関連記事】

「保険料控除申告書の記入も簡単にできないの?」という人は、こちらの記事を。

「公的年金等に係る雑所得の金額」と「退職所得の金額」の算出については、こちらの記事を。

「この収入(給付)って、所得に含めるの?」と悩んでいる人はこちらの記事を。

配偶者控除・配偶者特別控除額算出表【給与所得者用】の使い方

使い方は、ほんと簡単で「1.入力項目」に、

- あなたの年間給与収入(見積額)

- 配偶者の年間給与収入(見積額)

- 配偶者の年齢(翌年1月1日現在の年齢)

を入力(選択)するだけです。

なお、配偶者は、あなたと生計を一にしている必要があります。

入力時の注意点

まず、入力箇所は「黄色のセル」のみです。

「あなたの年間給与収入(見積額)」および「配偶者の年間給与収入(見積額)」については、本年中の見積額を入力します。

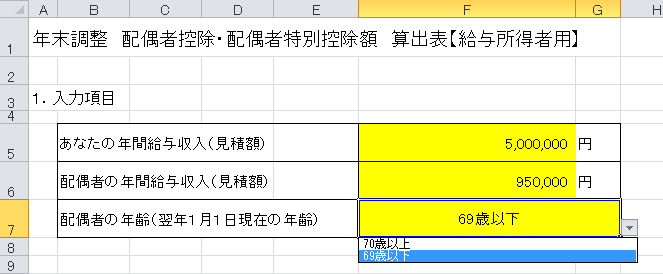

「配偶者の年齢(翌年1月1日現在の年齢)」については、プルダウン式にしてありますので、

- 70歳以上

- 69歳以下

の2つから選択してください。

こんな感じです。

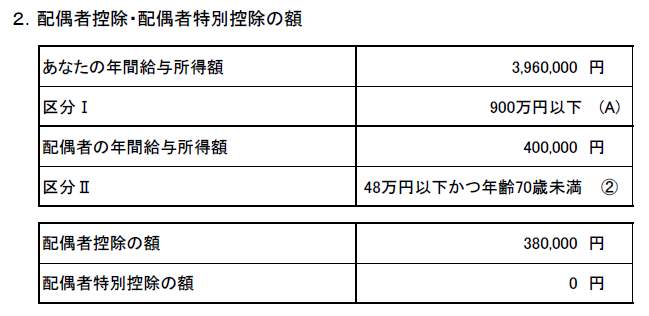

配偶者控除・配偶者特別控除の額の見方

「黄色のセル」への入力をすると、「2.配偶者控除・配偶者特別控除の額」に、

- あなたの年間給与所得額

- 区分Ⅰ

- 配偶者の年間給与所得額

- 区分Ⅱ

- 配偶者控除の額

- 配偶者特別控除の額

が自動計算されます。

今回は、

- あなたの年間給与収入(見積額):550万円

- 配偶者の年間給与収入(見積額):95万円

- 配偶者の年齢(翌年1月1日現在の年齢):69歳以下

という条件で試算していますので、次のような結果になります。

【自動計算結果】

- あなたの年間給与所得額:3,960,000円

- 区分Ⅰ:900万円以下(A)

- 配偶者の年間給与所得額:400,000円

- 区分Ⅱ:48万円以下かつ年齢70歳未満②

- 配偶者控除の額 380,000円

- 配偶者特別控除の額 0円

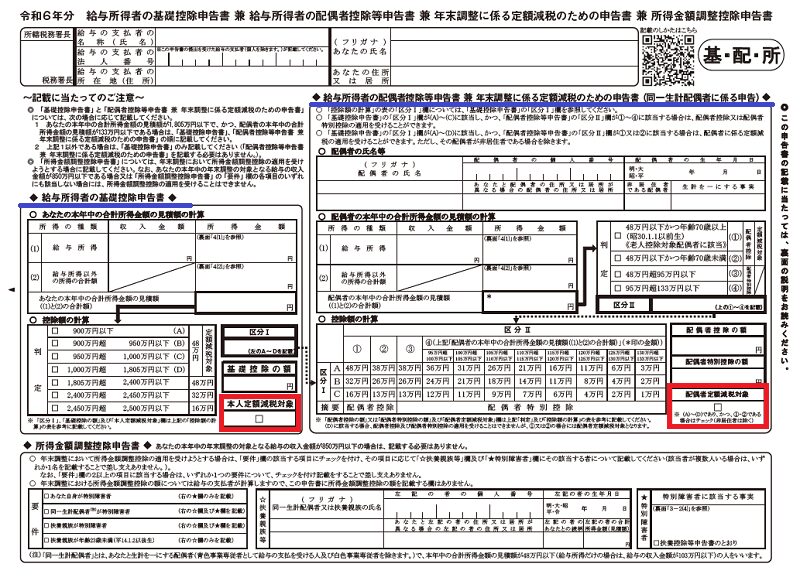

給与所得者の配偶者控除等申告書の書き方

「配偶者控除・配偶者特別控除額算出表【給与所得者用】」の計算結果をもとに、「配偶者控除等申告書」を作成していきます。

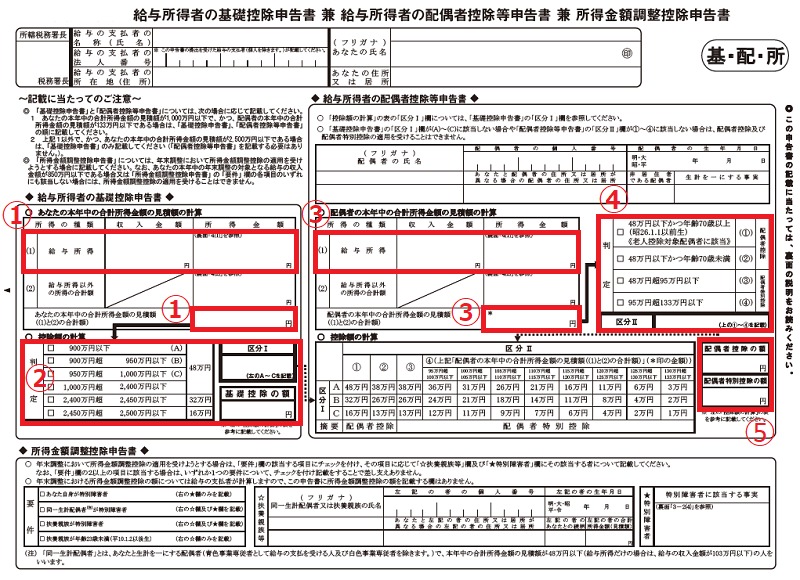

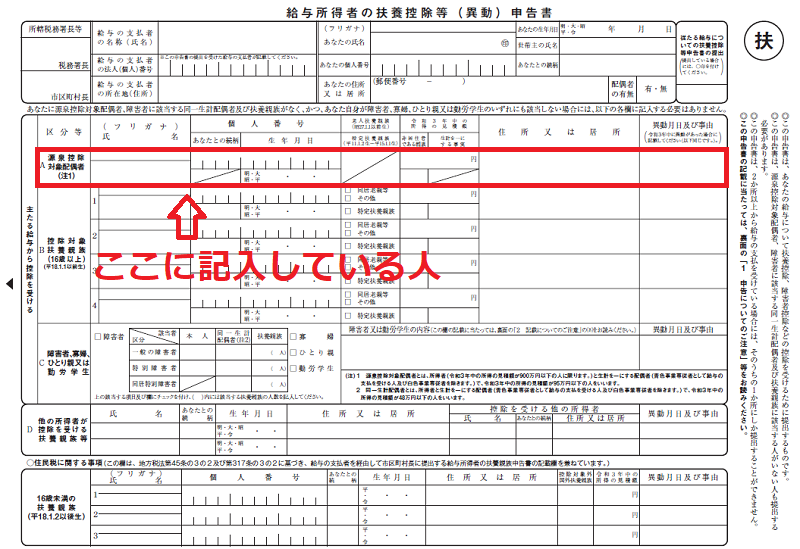

給与所得者の配偶者控除等申告書の様式

赤く囲った所が、「配偶者控除・配偶者特別控除額算出表【給与所得者用】」を使って記入するところです。

それでは順に、記入してきます。

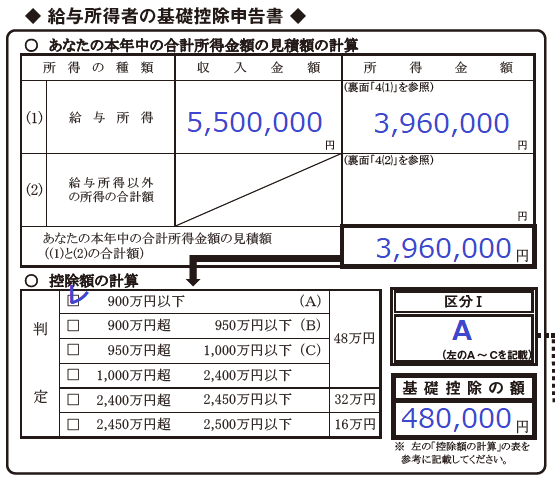

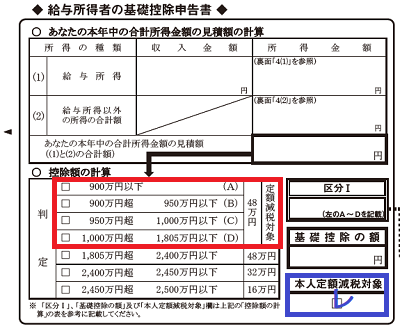

あなたの合計所得金額(見積額)

まずは、赤色①の「あなたの合計所得金額(見積額)」欄から記入します。

- あなたの年間給与収入(見積額):5,500,000円

- あなたの年間給与所得額:3,960,000円

- あなたの本年中の合計所得金額の見積額:3,960,000円

あなたの本年中の合計所得金額の見積額

次に、赤色②の欄を記入していきます。

- 「900万円以下(A)」へチェックし、区分Ⅰに「A」と記入

- 基礎控除の額:480,000円

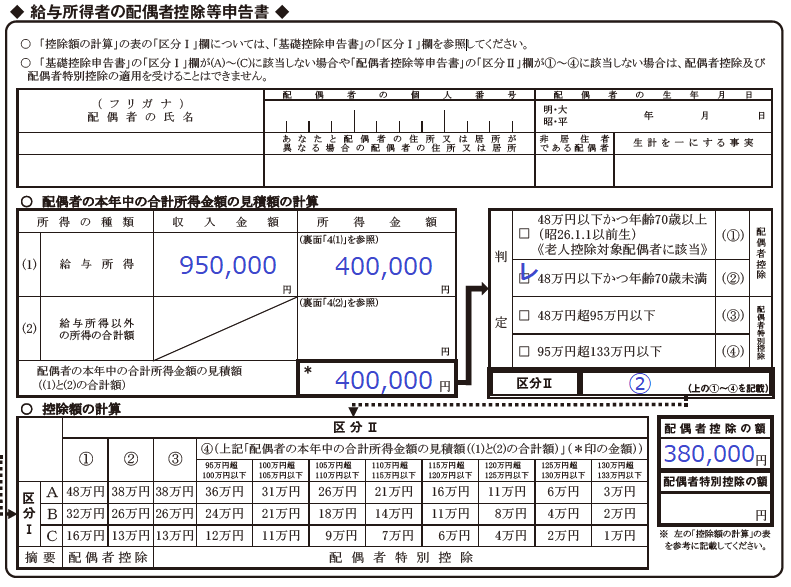

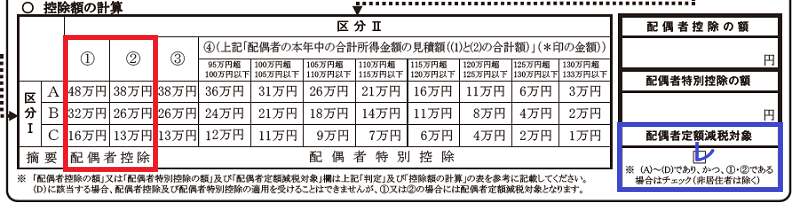

配偶者の合計所得金額(見積額)

続いて、配偶者の項目です。

赤色③の欄に、

- 配偶者の年間給与収入(見積額):950,000円

- 配偶者の年間給与所得額:400,000円

- 配偶者の本年中の合計所得金額の見積額:400,000円

と記入します。

配偶者の本年中の合計所得金額の見積額

そして、赤色④の欄に、

- 「48万円以下かつ年齢70歳未満」にチェック

- 区分Ⅱに「②」

と記入。

配偶者控除の額・配偶者特別控除の額

最後に、赤色⑤の欄に、

「配偶者控除の額:380,000円」

と記入して完成です。

記入後の「給与所得者の配偶者控除等申告書」

記入すると、こんな感じになります。

給与所得者の基礎控除申告書

給与所得者の配偶者控除等申告書

自動計算結果の色々なパターン

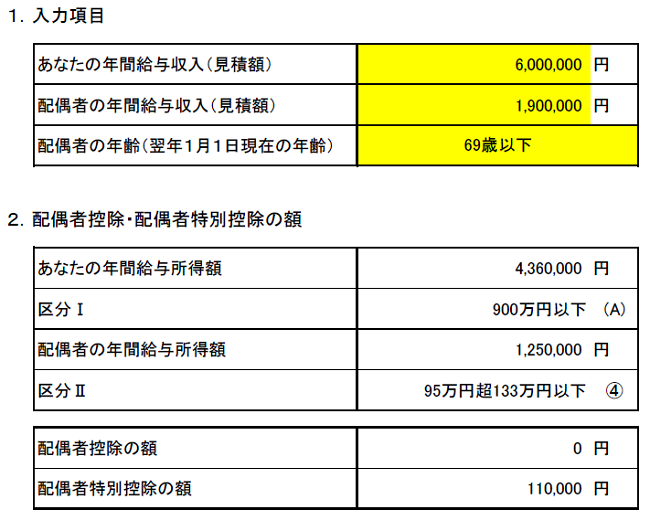

「配偶者控除・配偶者特別控除額算出表【給与所得者用】」の計算結果を、いくつか紹介しておきます。

収入額が未入力

配偶者特別控除の対象になる場合

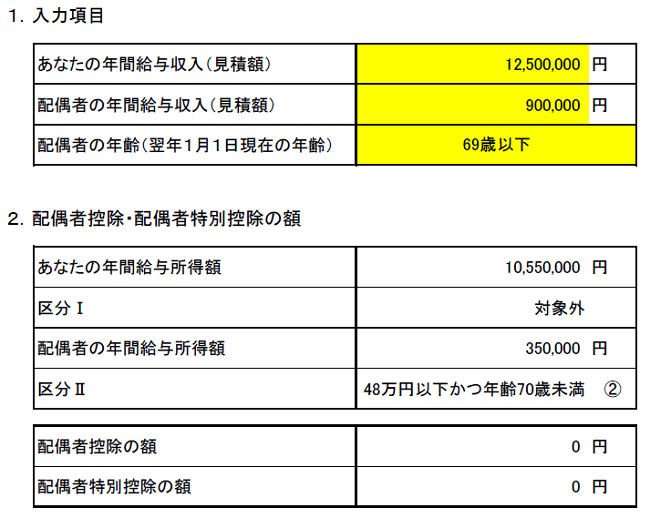

あなたの年間給与収入が多い場合

あなたの年間給与所得額が1,000万円を超える場合、「区分Ⅰに対象外と表示」され、配偶者控除および配偶者特別控除額が「0円」と表示されます。

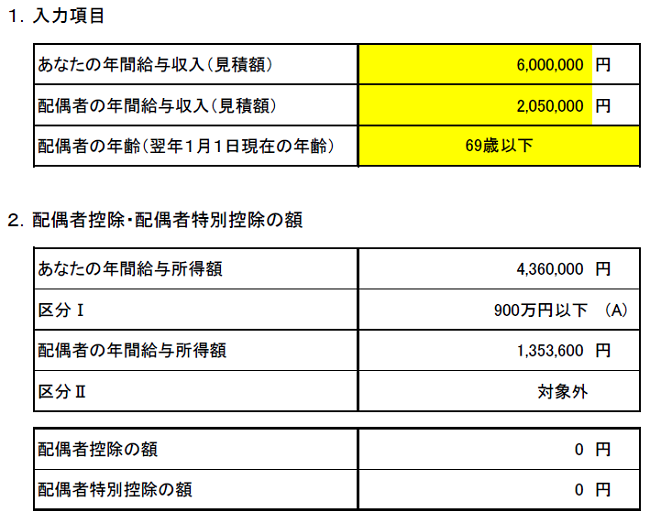

配偶者の年間給与収入が多い場合

配偶者の年間給与所得額が133万円を超える場合、「区分Ⅱに対象外と表示」され、配偶者控除および配偶者特別控除額が「0円」と表示されます。

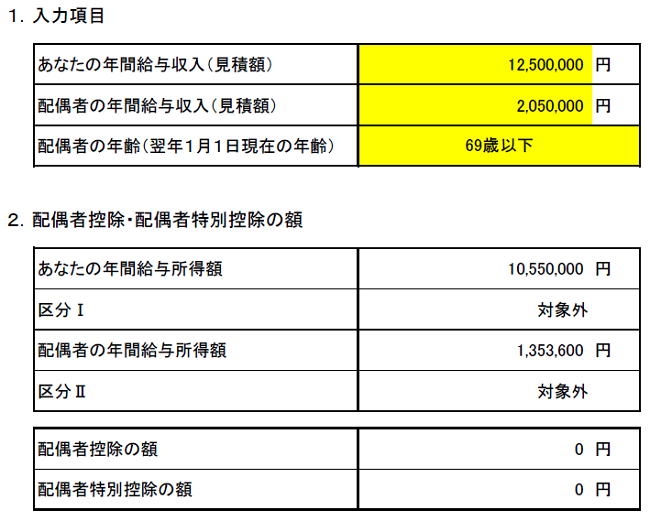

あなたと配偶者の年間給与収入が多い場合

当然ですが、「区分Ⅰ・区分Ⅱが対象外と表示」されます。

「配偶者控除・配偶者特別控除額」と「公的年金等に係る雑所得の金額」を自動計算するエクセルファイル(おまけ)

「配偶者控除・配偶者特別控除額算出表【給与所得者用】」と「公的年金等に係る雑所得 算出表」を1つにまとめたエクセルファイルを作成しました。

年金をもらいながら働いている場合の計算に活用ください。

こんな感じの様式です。

【ダウンロードはこちらから(無料)】

⇒haiguusyakoujyonenkinkeisan20211115

令和6年分の年末調整で追加となった「本人・配偶者定額減税対象」欄の書き方

令和6年分の年末調整では、「定額減税のための申告書(本人・配偶者定額減税対象欄)」が追加となっています。

この部分です。(赤く囲ったところ)

書き方は、すごく簡単です。

「基礎控除申告書」については、判定欄の(A)~(D)に該当する場合に、チェックをつけます。

「配偶者控除等申告書」については、次の2つの条件を満たす場合に、チェックをつけます。

- 基礎控除申告書の判定欄が、(A)~(D)であること

- 配偶者控除等申告書の区分Ⅱ欄が、①または②であること

まとめ

ここで、「配偶者控除・配偶者特別控除額算出表【給与所得者用】」の特徴をまとめておきます。

- 使い方が簡単(給与収入の入力と配偶者の年齢を選択するだけ)

- 自動計算された結果は、「配偶者控除等申告書」にそのまま書き写せる

- 自分が「配偶者控除等」の対象になるかチェックできる(対象外の表示)

配偶者の所得見積額が95万円以下の人であれば、「配偶者控除・配偶者特別控除」の適用について、職場の年末調整担当者から案内があるかもしれませんが、95万円を超える人の場合、職員さんからの申出(申告)がないと控除を受けることはできません。

理由としては、職場の年末調整担当者は、「源泉控除対象配偶者」に該当していない配偶者さんの収入がわからないからです。

【源泉控除対象配偶者とは?】

「給与所得者の扶養控除等(異動)申告書」に記載されている人のことです。

なので、必要以上の税金を払わないように、自分が配偶者特別控除の対象になるか、チェックしてみてください。

税務署は、多く払いすぎた税金に対し案内をしてくれませんので。(逆に支払いが少ない場合は連絡がきます)

また、年末調整担当者さんの場合は、職員さんの「給与所得者の配偶者控除等申告書」の確認に使っていただけると嬉しいです。

そもそも、このファイルは、年末調整の業務負担を減らすためにつくったんで。

最後までお読みいただき、ありがとうございます。

【あわせて読みたい】

コメント