この記事では、令和7年分の「所得金額調整控除申告書の書き方」について紹介しています。

所得金額調整控除申告書は、令和2年分の年末調整から追加になった様式で、要件を満たす場合、最大15万円の控除を受けることができます。

ただ、申告書の提出(記載)をしないと控除が受けられなくなりますので、必要以上の税金を払わないよう、ぜひ、チェックしてみてください。

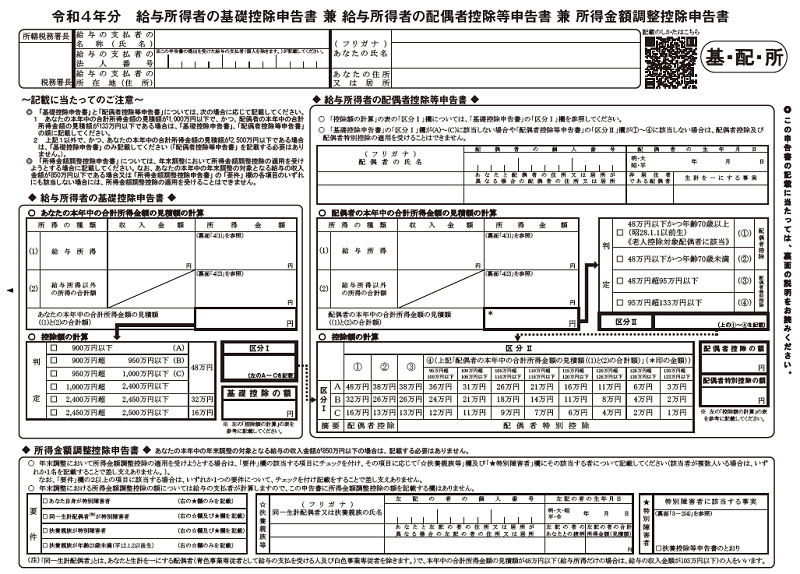

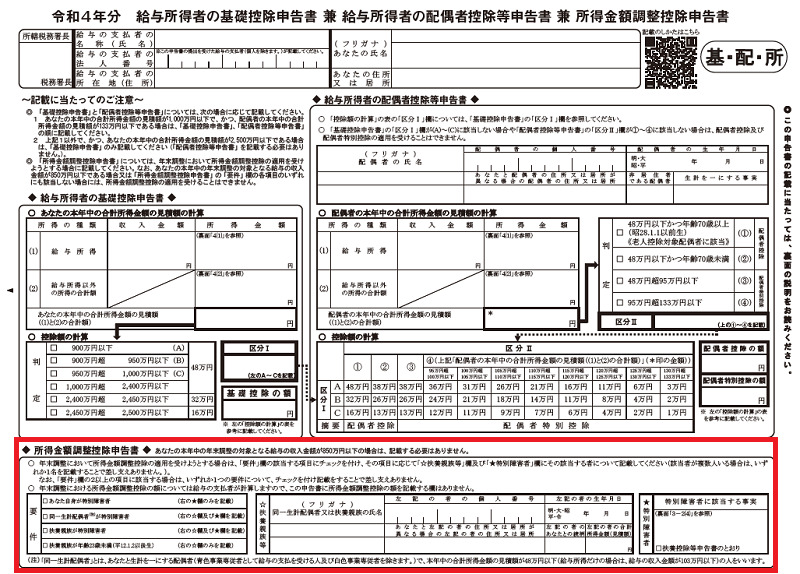

所得金額調整控除申告書

まずは、様式からです。

出典:国税庁「給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告」

この様式の赤く囲った部分が、「所得金額調整控除申告書」になります。

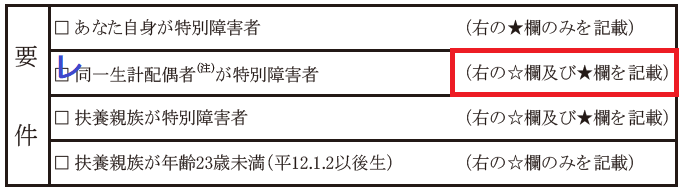

所得金額調整控除申告書の記載が必要な人【控除対象者の要件】

所得額調整控除(子ども等)の対象になるのは、次の要件を2つとも満たす人です。

1.その年の給与等の収入金額が、850万円を超える人

2.次のいずれかに該当する人

- 本人(あなた)が特別障害者に該当する者

- 年齢23歳未満の扶養親族を有する者

- 特別障害者である同一生計配偶者を有する者

- 特別障害者である扶養親族を有する者

逆に言えば、給与等の収入金額が「850万円以下」の人は、申告書の記載をする必要はないってことです。

ちなみに、給与等の収入金額が850万円を超えるかどうかの判定は、次のとおりです。

6 給与等の収入金額が850 万円を超えるかどうかの判定

〔答〕

所得金額調整控除(子ども等)の適用を受ける場合、その年の給与等の収入金額が850万円を超えることが要件とされていますが、年末調整において、所得金額調整控除(子ども等)の適用を受ける場合の給与等の収入金額が850万円を超えるかどうかについては、年末調整の対象となる主たる給与等(「給与所得者の扶養控除等申告書」を提出している人に支払う給与等をいいます。以下同じです。)により判定することとなります。

したがって、年末調整の対象とならない従たる給与等(主たる給与等の支払者以外の給与等の支払者が支払う給与等をいいます。以下同じです。)は含めずに判定することとなります。

(注) 確定申告において、所得金額調整控除(子ども等)の適用を受ける場合の給与等の収入金額が850万円を超えるかどうかについては、2か所以上から給与等の支払を受けている場合、それら全ての給与等を合計した金額により判定することとなります。

14 給与収入が850 万円を超えていない場合の「所得金額調整控除申告書」の提出の可否

〔答〕

「所得金額調整控除申告書」は、所得金額調整控除(子ども等)の適用を受けようとする旨等を記載するものであるため、給与等の収入金額が850万円を超えるかどうかが明らかではない場合であっても、年末調整において、所得金額調整控除(子ども等)の適用を受けようとするときは、「所得金額調整控除申告書」に必要事項を記載し、給与等の支払者に提出してください。

なお、その年の年末調整の対象となる給与等の収入金額が850万円を超えなかった場合は、「所得金額調整控除申告書」の提出をしたとしても、年末調整において所得金額調整控除(子ども等)が適用されることはありません。

出典:国税庁「所得金額調整控除に関するFAQ(源泉所得税関係)」

わかりやすくまとめると、

- 複数事業所からの給与収入がある場合は、給与所得者の扶養控除等申告書を提出している事業所のみの収入で判断(年末調整の場合)

- 給与収入が850万円を超えるかどうかわからない場合は、とりあえず記載して提出しておく

ってことです。

特別障害者、扶養親族、同一生計配偶者の定義

所得金額調整控除申告書の書き方を説明する前に、所得金額調整控除にかかる言葉について、定義しておきます。

特別障害者

特別障害者とは、次のいずれかに該当する人のことです。

- 身体障害者手帳に身体上の障害の程度が、1級または2級と記載されている人

- 精神障害者保健福祉手帳に障害等級が、1級と記載されている人

- 精神保健指定医などから、重度の知的障害者と判定された人

- いつも病床にいて、複雑な介護を受けなければならない人 など

扶養親族

扶養親族とは、次のいずれにも該当する人のことです。

- あなたと生計を一にする親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)

- 年間の合計所得金額が58万円以下(給与収入だけの場合は、123万円以下)

ここでいう「生計を一にする」とは、必ずしも同居を要件とするものではありません。

たとえば、勤務、修学、療養等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。

また、「親族」とは、6親等内の血族と3親等内の姻族のことをいいます。

同一生計配偶者

同一生計配偶者とは、次のいずれにも該当する人のことです。

- あなたと生計を一にする配偶者(青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)

- 年間の合計所得金額が58万円以下(給与収入だけの場合は、123万円以下)

ここでいう「生計を一にする」とは、必ずしも同居を要件とするものではありません。

たとえば、勤務、修学、療養等の都合上別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。

所得金額調整控除申告書の書き方

わかりやすくするため、条件を設定し、書き方を説明していきます。

年齢23歳未満の扶養親族を有する場合

【条件1】

- あなたの年間給与収入(見積額) 950万円

- 18歳の扶養親族(子ども)がいる

- 子どもはアルバイト(給与収入)をしていて、年間約90万円の収入がある

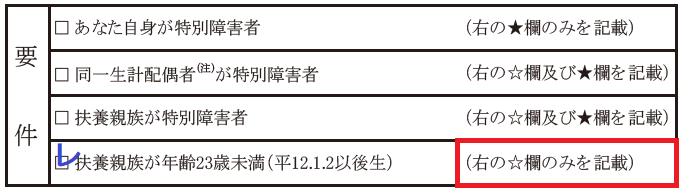

まずは、「扶養親族が年齢23歳未満」にチェックを入れます。

チェックした要件のカッコ書きを確認し、記入欄を確認する。

要件が「扶養親族が年齢23歳未満」の場合は、

(右の☆欄のみを記載)

となっていますので、「☆扶養親族等の欄」のみ記載していきます。

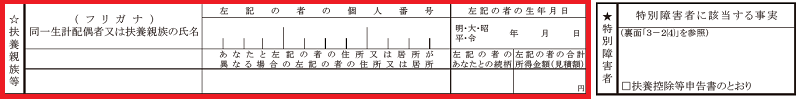

記載内容は、対象となる扶養親族の

- 氏名

- 個人番号

- 生年月日

- 住所(あなたと住所が異なる場合)

- 続柄

- 所得金額(見積額)

となります。

これで、所得金額調整控除申告書は完成です。

【関連記事】

特別障害者である同一生計配偶者を有する者

【条件2】

- あなたの年間給与収入(見積額) 1,000万円

- 配偶者(生計を一にする)が特別障害者である

- 配偶者は、アルバイト(給与収入)をしていて、年間約50万円の収入がある

まずは、「同一生計配偶者が特別障害者」にチェックを入れます。

チェックした要件のカッコ書きを確認し、記入欄を確認する。

要件が「同一生計配偶者が特別障害者」の場合は、

(右の☆欄及び★欄を記載)

となっていますので、「☆扶養親族等の欄」と「★特別障害者の欄」を記載していきます。

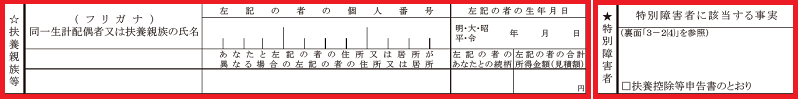

記載内容は、対象となる扶養親族の

- 氏名

- 個人番号

- 生年月日

- 住所(あなたと住所が異なる場合)

- 続柄

- 所得金額(見積額)

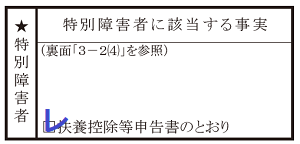

- 特別障害者に該当する事実

⇒障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度(障害の等級)など

となります。

なお、特別障害者に該当する人が、「給与所得者の扶養控除等(異動)申告書」に記載している特別障害者と同一である場合には、「扶養控除等申告書のとおり」にチェックを付ければ、特別障害者に該当する事実の記載は不要です。

こんな感じで。

これで、所得金額調整控除申告書は完成です。

所得金額調整控除(子ども等)の控除額

計算式は、次のとおりです。

(給与の収入金額 - 850万円)× 10% = 所得金額調整控除の額(最高額15万円)

たとえば、給与収入が、900万円の場合は、

(900万円 - 850万円)× 10% = 5万円(控除額)

となります。

また、給与収入が、1,800万円の場合は、

(1,800万円 - 850万円)× 10% = 15万円(控除額)

となります。

最高額が15万円なので、給与収入が1,000万円を超える人は、自動的に控除額は15万円になります。

ちなみに、所得金額調整控除の額は、「所得金額調整控除申告書」に記載する必要はありません。

ただ、基礎控除・配偶者控除等申告書の「給与所得の金額」には、所得調整控除を反映した金額を記載します。

詳しくは、こちらの記事を。

所得金額調整控除は、夫婦の両方で控除を受けることができる

所得金額調整控除は、扶養控除などの各種控除と違い、両親ともに控除を受けることができます。

つまり、どういうことかというと、

- 同じ世帯の夫婦が共働きしている

- 夫婦ともに年間の給与収入が850万円を超える

- 年齢23歳未満の扶養親族に該当する子どもがいる

という場合、夫婦(両親)とも、最大15万円の控除が受けられるってことです。

夫婦(両親)で控除を適用する場合、職場の担当者が気づけない場合が多いと思いますので、忘れずに申告するようにしてください。

ちなみに、この取扱いの根拠としては、次のとおりです。

12 共働き世帯における所得金額調整控除(子ども等)の適用

〔答〕

同じ世帯に所得者が2人以上いる場合、これらの者の扶養親族に該当する人については、これらの者のうちいずれか一の者の扶養親族にのみ該当するものとみなされるため、いわゆる共働きの世帯の場合、一の扶養親族に係る扶養控除の適用については、夫婦のいずれかで受けることとなります。

他方、所得金額調整控除(子ども等)の適用については、扶養控除と異なり、いずれか一の者の扶養親族にのみ該当するものとみなされませんので、これらの者はいずれも扶養親族を有することとなります。そのため、いわゆる共働きの世帯で、扶養親族に該当する年齢23 歳未満の子がいる場合、夫婦の双方で所得金額調整控除(子ども等)の適用を受けることができます。

出典:国税庁「所得金額調整控除に関するFAQ(源泉所得税関係)」

まとめ

ここで、年末調整における「所得金額調整控除(子ども等)の要件および申告書の書き方」について、まとめておきます。

- 対象者は、年間の給与収入が850万円を超え、特別障害者や23歳未満の扶養親族を有するなど一定の条件を満たす人

- 年間の給与収入が850万円を超えるか明らかでない場合は、とりあえず記載し提出すること

- 申告書は、まず要件をチェックし「☆扶養親族等の欄」と「★特別障害者の欄」に必要事項を記載する

- 夫婦の両方で控除を受けることができる(扶養控除と違う)

所得金額調整控除申告書の記入は、簡単でいいんですが、制度を理解していないと「うっかり、申告漏れ」なんてこともありえます。

なので、給与収入が850万円を超える人(もしくは、超えそうな人)は、アンテナを張っておくことをオススメします。

必要以上の税金を払わないように。(金額は少ないかもしれませんが・・・)

最後までお読みいただき、ありがとうございます。

【あわせて読みたい】

コメント