令和2年度の税制改正により、

- ひとり親控除の新設

- 寡婦(寡夫)控除の見直し

が行われました。

この改正により、今まで税制上の優遇(寡婦・寡夫控除)を受けることができなかった、

「婚姻していなかったひとり親(いわゆる、未婚の父・母)」

においても、一定の条件を満たせば、控除が受けられるようになりました。

そこで、この記事では、令和2年分から適用される、「ひとり親控除と寡婦(寡夫)控除」の要件についてまとめておきます。

こんな人に読んでいただけると嬉しいです。

- ひとり親控除ってなに?

- 今まで、寡婦(寡夫)控除を受けていた人

- 控除を受けるにはどうしたらいいの?

ひとり親控除の新設は、未婚のひとり親に対する税制上の措置

まず、結論です。

- 全てのひとり親に同様の控除が適用される「ひとり親控除」

- 寡婦控除の要件変更「所得500万円以下・事実婚なしの追加」

- 特別の寡婦の廃止(ひとり親控除へ統合)

- 寡夫控除の廃止(ひとり親控除へ統合)

- ひとり親控除の控除額は「35万円」、寡婦控除の控除額は「27万円)

- 扶養控除等申告書の提出をしないと、控除は受けられない

それでは、1つずつ説明していきます。

全てのひとり親に同様の控除が適用される「ひとり親控除」

ひとり親控除の適用を受けるには、次の3つの要件をいずれも満たす必要があります。

- 生計を一にする子を有すること(合計所得金額が48万円以下である子に限る)

- あなたの合計所得金額が500万円以下であること

- 事実上婚姻関係と同様の事情にあると認められる者がいないこと(いわゆる、事実婚なし)

生計を一にする子を有すること(合計所得金額が48万円以下である子に限る)

生計を一にするとは、「日常の生活費を共にしている」という意味であり、

- 収入の多い、少ない

- 同居している、してない

- 仕事をしている、してない

は関係ありません。

なので、生活費を一緒にしている子どもがいる場合、原則、「生計を一にする子を有する」に該当することになります。

根拠としては、このとおりです。

生計を一にする

日常の生活の資を共にすることをいいます。

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、

1.生活費、学資金又は療養費などを常に送金しているときや、

2.日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているときは、

「生計を一にする」ものとして取り扱われます。

出典:国税庁「生計を一にする」

あなたの合計所得金額が500万円以下であること

ひとり親控除を受けようとする人の年間の合計所得金額は、500万円以下でなければなりません。

なお、給与収入だけの人の場合は「6,777,778円以下」で、合計所得金額が500万円以下となります。

事実上婚姻関係と同様の事情にあると認められる者がいないこと(いわゆる、事実婚なし)

「事実上婚姻関係と同様の事情にあると認められる者」とは、次の1・2のいずれにも該当しない人をいいます。

- その者が住民票に世帯主と記載されている者である場合には、その者と同一の世帯に属する者の住民票に世帯主との続柄が世帯主の未届の夫又は未届の妻である旨その他の世帯主と事実上婚姻関係と同様の事情にあると認められる続柄である旨の記載がされた者

- その者が住民票に世帯主と記載されている者でない場合には、その者の住民票に世帯主との続柄が世帯主の未届の夫又は未届の妻である旨その他の世帯主と事実上婚姻関係と同様の事情にあると認められる続柄である旨の記載がされているときのその世帯主

かなり読みづらい文章ですが、つまりは、住民票の続柄に「夫(未届)」「妻(未届)」の記載がない人ということです。

寡婦控除の要件変更「所得500万円以下・事実婚なしの追加」

改正された寡婦控除は、次のどちらかの要件すべてに該当する人となります。

【要件1】

- 夫と離婚した後、婚姻していない者

- 扶養親族(生計を一にする子を除く)を有するもの

- あなたの合計所得金額が500万円以下であること

- 事実上婚姻関係と同様の事情にあると認められる者がいないこと(いわゆる、事実婚なし)

【要件2】

- 夫と死別した後、婚姻していない者、または夫の生死が明らかでない者

- あなたの合計所得金額が500万円以下であること

- 事実上婚姻関係と同様の事情にあると認められる者がいないこと(いわゆる、事実婚なし)

改正前の寡婦控除の要件は、以下のようになっていましたので、

- 事実婚なしの要件が追加

- 扶養親族を有する寡婦に、「あなたの合計所得金額が500万円以下」の要件が追加

がされたことになります。

【改正前の寡婦控除の要件】

一般の寡婦とは、納税者本人が、原則としてその年の12月31日の現況で、次のいずれかに当てはまる人です。

(1)夫と死別し、若しくは夫と離婚した後婚姻をしていない人、又は夫の生死が明らかでない一定の人で、扶養親族がいる人又は生計を一にする子がいる人です。

この場合の子は、総所得金額等が38万円以下(令和2年分以後は48万円以下)で、他の人の同一生計配偶者や扶養親族となっていない人に限られます。

(2)夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人です。

この場合は、扶養親族などの要件はありません。

出典:国税庁「寡婦控除」

特別の寡婦の廃止(ひとり親控除へ統合)

特別の寡婦は、

「事実上婚姻関係と同様の事情にあると認められる者がいないこと(いわゆる、事実婚なし)」

の要件が追加され、ひとり親控除に統合されました。

なお、改定前の「特別な寡婦」の要件は、次のとおりです。

一般の寡婦に該当する人が次の要件の全てを満たすときは、特別の寡婦に該当します。

(1)夫と死別し又は夫と離婚した後婚姻をしていない人や夫の生死が明らかでない一定の人

(2)扶養親族である子がいる人

(3)合計所得金額が500万円以下であること。

出典:国税庁「寡婦控除」

寡夫控除の廃止(ひとり親控除へ統合)

寡夫控除は、特別な寡婦同様に、

「事実上婚姻関係と同様の事情にあると認められる者がいないこと(いわゆる、事実婚なし)」

の要件が追加され、ひとり親控除に統合されました。

なお、改定前の「寡夫控除」の要件は、次のとおりです。

寡夫とは、納税者本人が、原則としてその年の12月31日の現況で、次の三つの要件の全てに当てはまる人です。

(1)合計所得金額が500万円以下であること。

(2)妻と死別し、若しくは妻と離婚した後婚姻をしていないこと又は妻の生死が明らかでない一定の人であること。

(3)生計を一にする子がいること。

この場合の子は、総所得金額等が38万円以下(令和2年分以後は48万円以下)で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。

(注)「妻」とは、民法上の婚姻関係にある者をいいます。

出典:国税庁「寡夫控除」

ひとり親控除の控除額は「35万円」、寡婦控除の控除額は「27万円)

令和2年分からの控除額は、次のようになります。

- ひとり親控除 35万円

- 寡婦控除 27万円

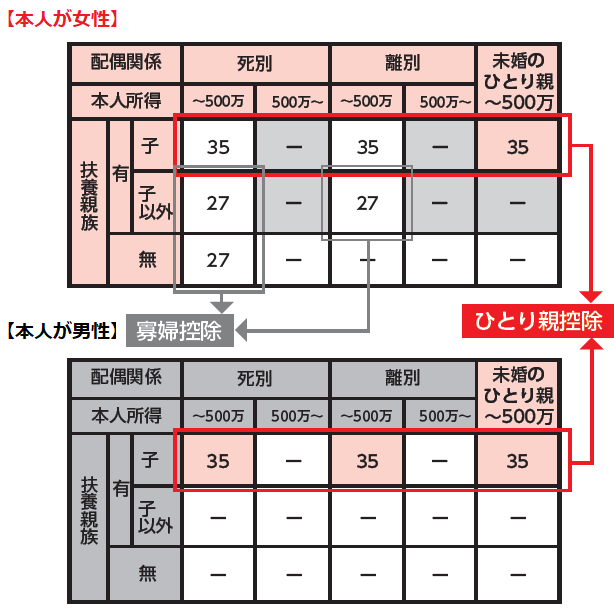

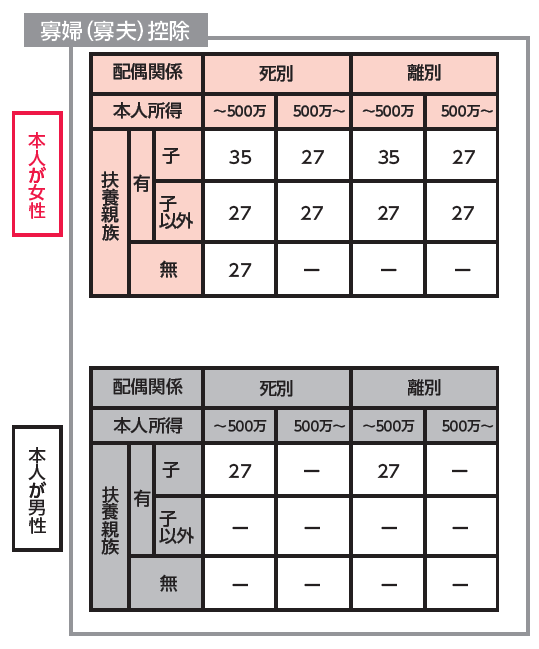

一覧表にするとこんな感じです。

出典:財務省「令和2年度税制改正(案)のポイント」

なお、改正前はこんな感じです。

出典:財務省「令和2年度税制改正(案)のポイント」

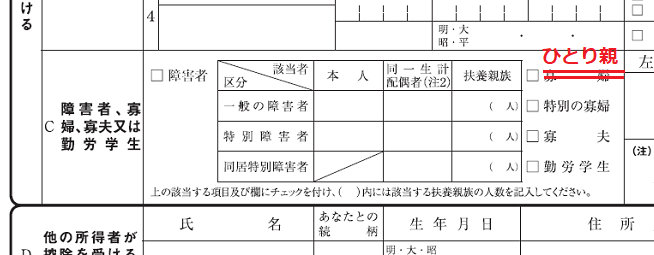

扶養控除等申告書の提出をしないと、控除は受けられない

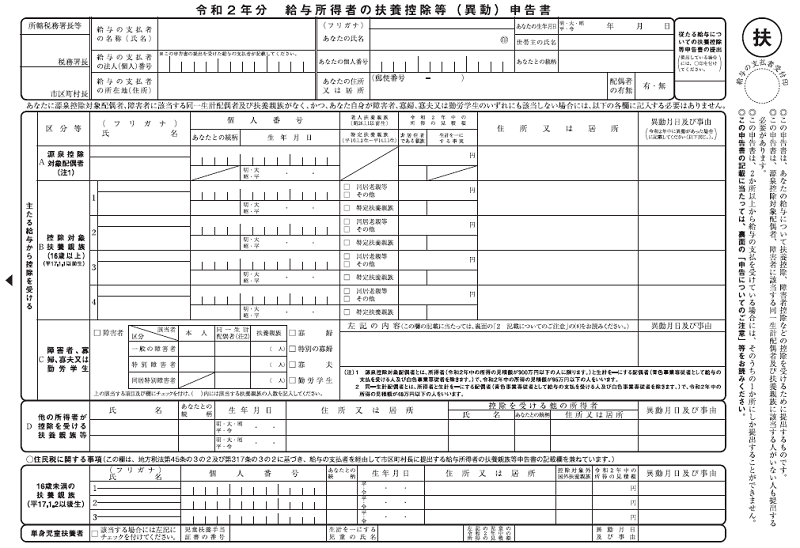

ひとり親控除・寡婦控除を受けるには、「給与所得者の扶養控除等(異動)申告書」を、事業主(給与等の支払者)に提出する必要があります。

通常は、入職時や年末調整時などに提出しているはずなので、心配する必要はありませんが、令和2年分については、制度の切り替えということもあり、場合によっては「給与所得者の扶養控除等(異動)申告書」の再提出が必要となります。

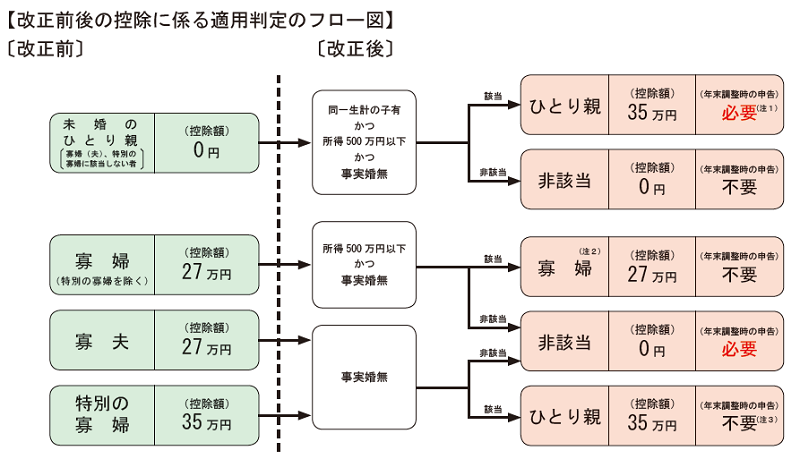

再提出が必要かどうかは、次のフロー図のとおりです。

出典:国税庁「源泉所得税の改正のあらまし」

改正後の「年末調整時の申告」欄が、「必要」となっている人は、令和2年分の年末調整までに、扶養控除等申告書を再提出するようにしてください。

こんな様式です。

ちなみに、国税庁ホームページに掲載されている「令和2年分 給与所得者の扶養控除等(異動)申告書」には「ひとり親」欄は設けられていません。

なので、「寡婦」、「寡夫」又は「特別の寡婦」欄を「ひとり親」に訂正するなど、適宜の方法により申告するみたいです。(国税庁「源泉所得税の改正のあらまし」より)

こんな感じですかね。

【関連記事】

まとめ

ここで、令和2年分から適用される「ひとり親控除の新設と寡婦(寡夫)控除の改正」についておさらいです。

- ひとり親控除の要件は、「同一生計の子あり・所得500万円以下・事実婚なし」

- 寡婦控除は、「所得500万円以下・事実婚なし」の要件追加

- 特別の寡婦は、ひとり親控除へ統合

- 寡夫控除は、ひとり親控除へ統合

- 控除額は、ひとり親控除「35万円」、寡婦控除「27万円)

- 控除を受けるには、扶養控除等申告書を職場(事業主)へ提出する

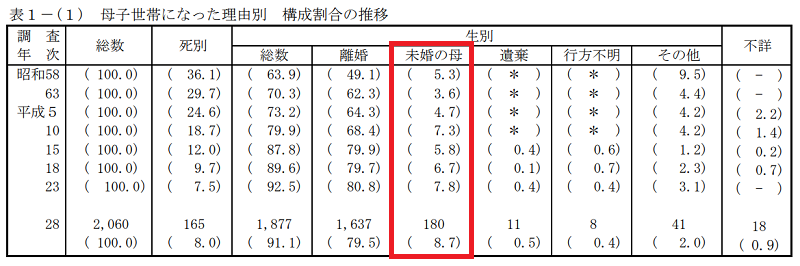

厚生労働省が行っている「全国ひとり親世帯等調査」によると、母子家庭になった理由が、「未婚の母」である割合は、徐々に増加してきています。

このとおり。

こういった背景もあり、今回の改正が行われたのだと思います。

「子育て、家事、就業を一人で担わなければならない」という意味では、母子家庭になった理由によって、税負担を変えるなんておかしな話ですし。

なお、控除を受けるための手続きについては、職場(会社)から案内があるかと思いますが、今回の改正に該当する人は、自分でも制度を理解しておいたほうがいいと思います。

「申告せずに、控除が受けられなかった」なんてことにならないように。

最後までお読みいただき、ありがとうございます。

【あわせて読みたい】

コメント