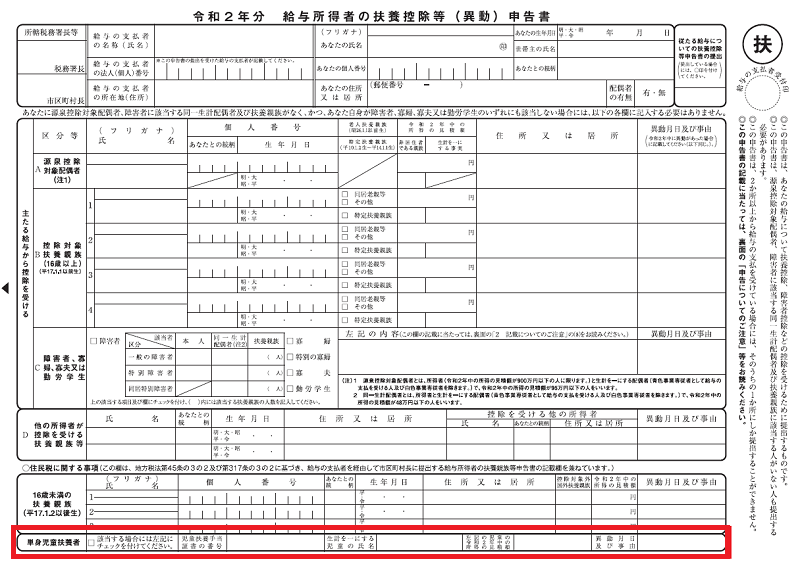

令和2年分から「給与所得者の扶養控除等(異動)申告書」の様式が変更になっています。

変更点としては、

「住民税に関する事項に、【単身児童扶養者】の欄の追加された」

です。

僕は、この様式を初めて見たとき、

「単身児童扶養者って、なんですか???」

となりました・・・

そこで、「単身児童扶養者」について、色々と調べてみましたので、まとめておきます。

こんな人に読んでいただけると嬉しいです。(僕と同じ疑問を感じた人)

- 単身児童扶養者って、どういう人ですか?

- 単身児童扶養者になると、どうなるの?

- 「扶養控除等(異動)申告書」って、どう書くの?

【関連記事】

前年の所得が135万円までの「単身児童扶養者」は、住民税が非課税になる

まず、結論です。

- 単身児童扶養者とは、2019年の税制改正により新しくできた言葉

- 単身児童扶養者の要件は、「児童扶養手当・ひとり親・対象児童の所得」の3つ

- 前年所得が135万円までの単身児童扶養者は、住民税が非課税になる【令和2年分より】

- 単身児童扶養者の適用を受けるには、扶養控除(異動)申告書への記載が必要

それでは、1つずつ説明していきます。

単身児童扶養者とは、2019年の税制改正により新しくできた言葉

2019年の地方税法等の一部を改正する法律により、

「個人住民税の非課税の範囲」

が次のように変更になりました。

【変更前】

(個人の都道府県民税・市町村民税の非課税の範囲)

第24条の5・第295条

2 障害者、未成年者、寡婦、寡夫(これらの者の前年の合計所得金額百三十五万円を超える場合を除く。)

【変更後】

(個人の都道府県民税・市町村民税の非課税の範囲)

第24条の5・第295条

2 障害者、未成年者、寡婦、寡夫又は単身児童扶養者(これらの者の前年の合計所得金額百三十五万円を超える場合を除く。)

見てのとおり、個人住民税の非課税範囲に、「単身児童扶養者」が追加となっています。

この改正により、今まで、寡婦や寡夫に該当しなかった「婚姻していなかったひとり親(いわゆる、未婚の父・母)」においても、一定の条件を満たせば、住民税が非課税になるようになりました。

「寡婦・寡夫」については、こちらの記事を。

【追記(令和2年5月4日)】

令和2年度の税制改正により、未婚のひとり親に対する税制上の措置として、「ひとり親控除の新設」「寡婦(寡夫)控除の見直し」が行われています。

詳しくは、こちらの記事でまとめていますので、ぜひ、チェックしてみてください。

単身児童扶養者の要件は、「児童扶養手当・ひとり親・対象児童の所得」の3つ

単身児童扶養者とは、次の3つの要件をすべて満たした人のことを言います。

- 児童扶養手当の支給を受けている児童の父または母である方

- 現に婚姻をしていない方または配偶者の生死の明らかでない方

- 児童扶養手当の対象児童の総所得金額等の合計額が48万円以下

また、「2. 現に婚姻をしていない方または配偶者の生死の明らかでない方」の補足として、

- 「婚姻」には、婚姻の届出をしていないが、事実上婚姻関係と同様にある場合を含む

- 「配偶者」には、婚姻の届け出をしていないが、事実上婚姻関係と同様の事情にある方を含む

とされています。

ちなみに、「児童扶養手当」とは、子どもを養育している親に対し支給される「児童手当」とは別物ですので、注意してください。

【児童扶養手当を受けることができる人】

次のいずれかに該当する18歳に達する日以降の最初の3月31日までにある児童(一定以上の障害の状態にある場合は20歳未満)を監護している母又は監護しかつ生計を同じくする父、もしくは父母に代わってその児童を養育している方に支給されます。

- 父母が婚姻を解消(事実婚の解消含む)した後、父又は母と生計を同じくしていない児童

- 父又は母が死亡した児童

- 父又は母が政令で定める障害の状態にある児童(父障害の場合、受給資格者は母又は養育者、母障害の場合、受給資格者は父又は養育者)

- 父又は母の生死が不明である児童

- 父又は母が母又は父の申し立てにより保護命令を受けた児童

- 父又は母から引き続き1年以上遺棄されている児童

- 父又は母が法令により引き続き1年以上拘禁されている児童

- 婚姻によらないで生まれた児童

- 父母が不明な場合(棄児等)

出典:東京都福祉保健局「児童扶養手当」

前年所得が135万円までの単身児童扶養者は、住民税が非課税になる【令和2年分より】

上記で紹介した、地方税法等の一部を改正する法律(平成31年法律第2号)に記載されているとおり、

「単身児童扶養者のうち、前年の合計所得金額が135万円以下の人」

は、令和2年分(2020年分)の個人住民税(均等割・所得割)から非課税となります。

所得というと、ちょっとわかりづらいかもしれませんので、参考までに、収入の目安を載せておきます。

【合計所得金額の目安(令和2年分より)】

| 合計所得金額 | 給与収入のみの場合 | 公的年金収入のみの場合 | |

| 64歳以下 | 65歳以下 | ||

| 135万円以下 | 2,043,999円以下 | 2,166,667円以下 | 2,450,000円以下 |

ちなみに、個人住民税の非課税範囲の所得金額は、現在、125万円以下となっていますが、2020年分(2021年度支払い分)から、135万円に変更になります。

これは、「給与所得控除・公的年金等控除・基礎控除等の改正」が行われるためです。

詳しくは、こちらの記事を。

単身児童扶養者の適用を受けるには、扶養控除(異動)申告書への記載が必要

給与の支払いを受ける人は、毎年最初の給与を受ける日の前日までに、「給与所得者の扶養控除等(異動)申告書」を、給与の支払い者(会社など)提出することとされています。

年末調整のときなど、忘れずに記載してください。

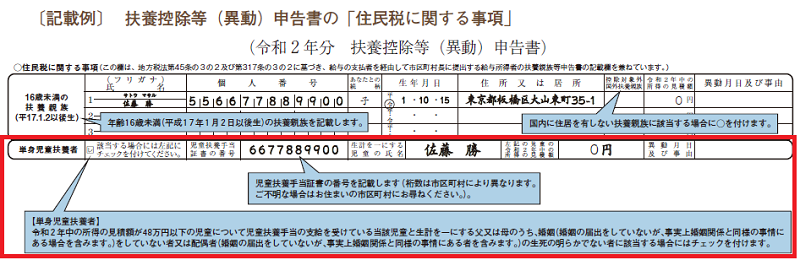

書き方は、次のとおりです。

【記載手順】

- 単身児童扶養者に該当する場合に、「レ」チェックをつける

- 児童扶養手当証書の番号を記載する

- 生計を一にする児童の氏名を記載する

- 生計を一にする児童の本年中の所得見積額を記載する

まとめ

今回の改正された、個人住民税の非課税措置(単身児童扶養者の追加)は、子どもの貧困に対応することを目的に行われたものです。

なので、現在、「児童扶養手当」の支給を受けている人は、単身児童扶養者に該当する可能性が

高いと思います。

「もしかして、対象になるかも?」という人は、申告漏れがないように気をつけてください。

また、僕と同じように、仕事で年末調整を担当しているなら、単身児童扶養者について、職員さんに案内をする必要があるでしょうから、制度改正の内容を含め理解しておくことをオススメします。(2018年の年末調整から税制改正が相次ぎ、理解するのが大変だと思いますが・・・)

と、ちょっと偉そうに言いましたが、僕もわからなくて調べたんですけどね・・・(笑)

【関連記事】

最後までお読みいただき、ありがとうございます。

【あわせて読みたい】

コメント