この記事では、令和6年分(令和2年分以降)の年末調整における

- 基礎控除申告書

- 配偶者控除等申告書

の作成を簡単にするツールと書き方について紹介しています。

年末調整は、給料をもらって働いている人(会社員など)の場合、原則必須の手続きです。

ぜひ、チェックしてみてください。

【関連記事】

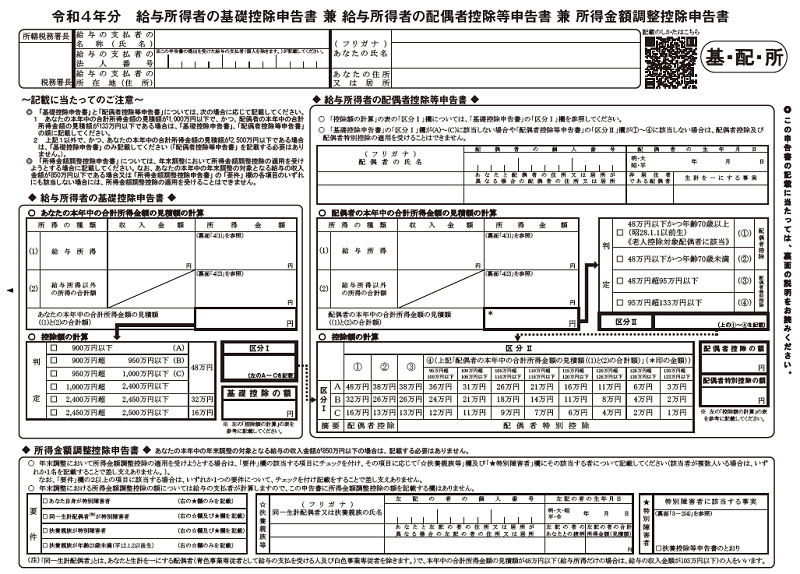

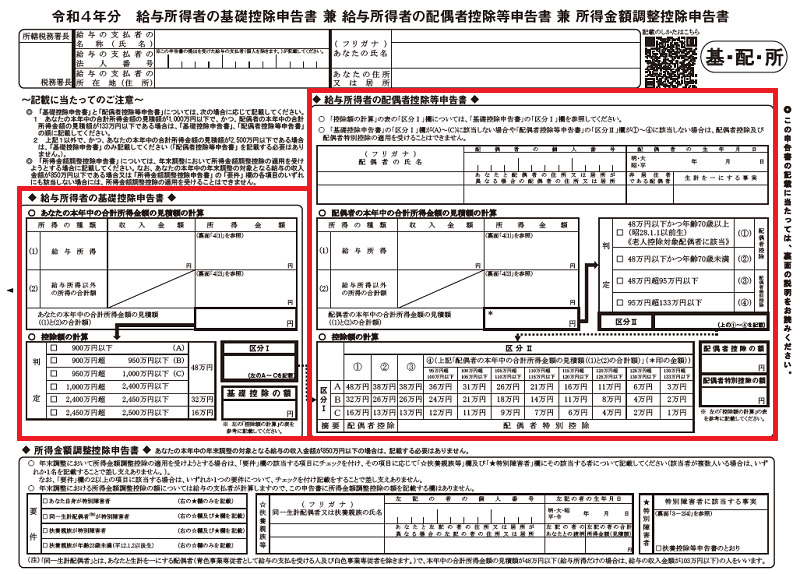

給与所得者の基礎控除・配偶者控除等申告書

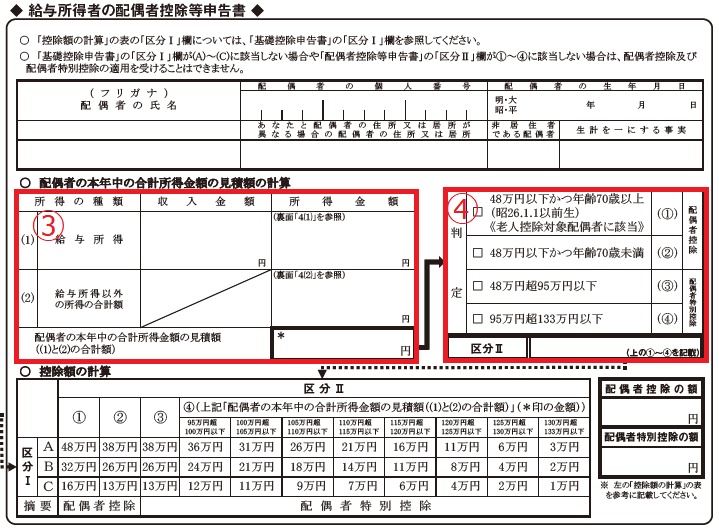

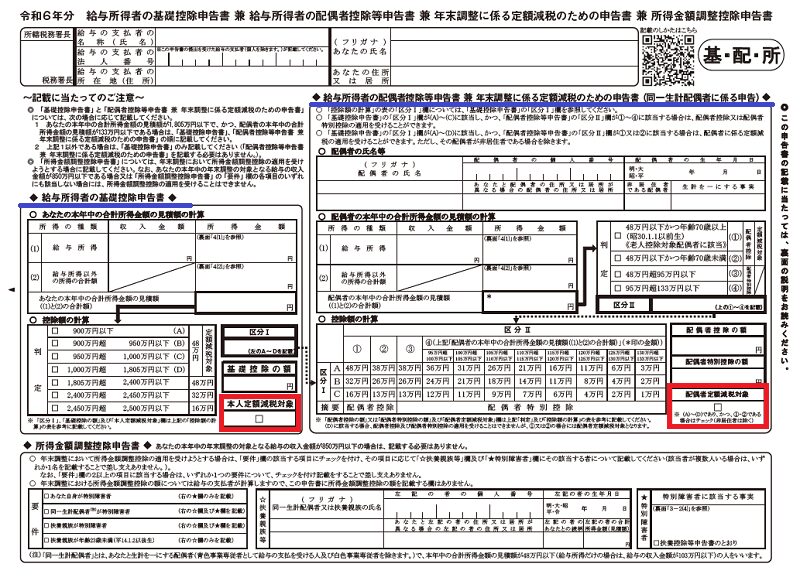

まずは、様式からです。

出典:国税庁「給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告」

この様式の赤く囲った部分が、「基礎控除申告書」「配偶者控除等申告書」になります。

給与所得者の基礎控除・配偶者控除等申告書の書き方

わかりやすくするため、次のような条件で、書き方を説明していきます。

【試算条件】

- あなたの年間給与収入(見積額):550万円

- 配偶者の年間給与収入(見積額):95万円

- 配偶者の年齢(翌年1月1日現在の年齢):69歳以下

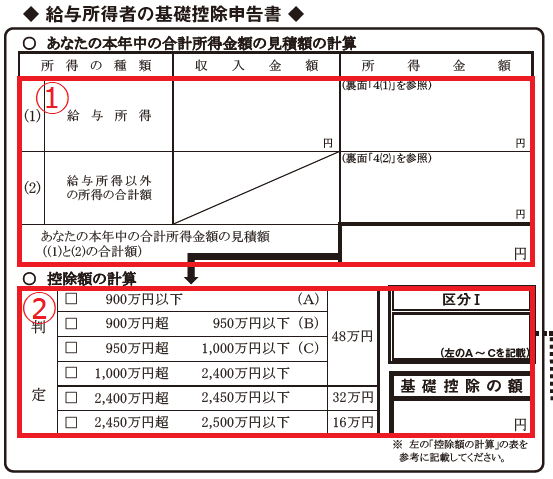

最初に「基礎控除申告書」を作成する

まずは、あなたの「給与所得金額」を算出していきます。

使う項目は、申告書の赤く囲った部分で、赤①番、赤②番の順に記入していきます。

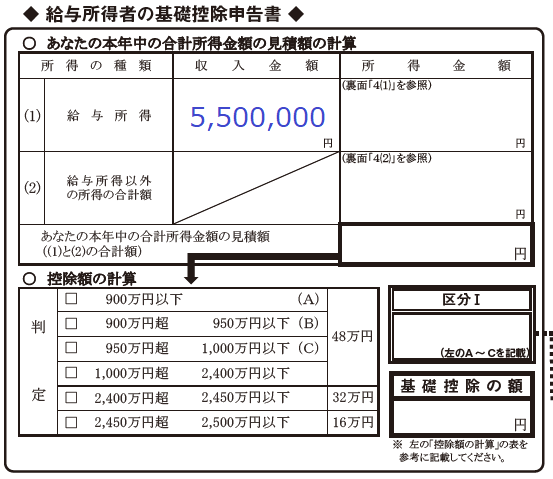

赤①番の「給与所得の収入金額」の欄に、5,500,000円と書きます。

こんな感じです。

次に、「所得金額」を記載するんですが、この所得金額の計算(算出)が面倒なんです。

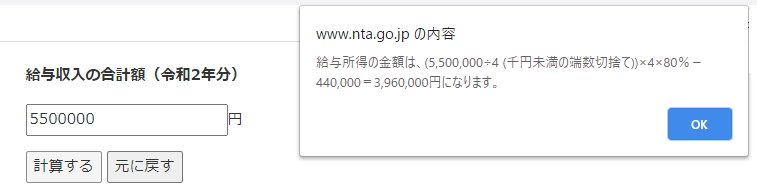

なので、国税庁の自動計算ツール(給与所得控除「給与所得金額の算出」)使いましょう。

こんな感じで、すっごく便利です。

【パソコンの場合】

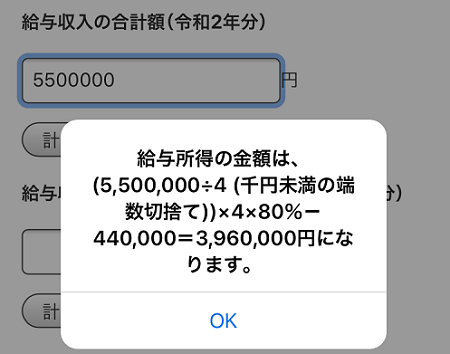

もちろん、スマホでも使えますよ~

【スマホの場合】

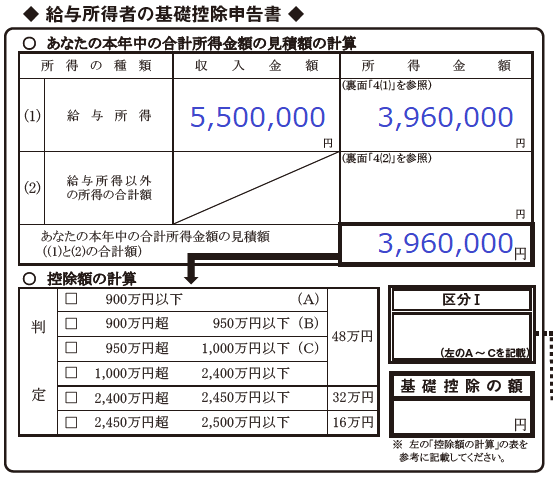

給与所得が算出できたら、「所得金額」を記載していきます。

収入が給与だけの場合は、「あなたの本年中の合計所得金額の見積額」も同額になります。

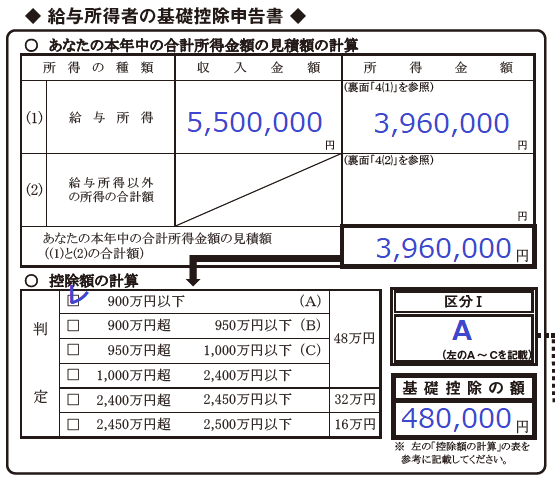

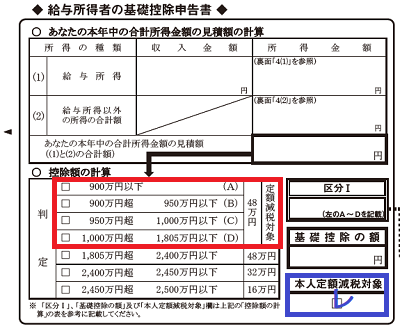

ここまでできたら、赤②番の記載をしていきます。

書き方は、次のとおりです。

- 「あなたの本年中の合計所得金額の見積額」が、「控除額の計算」の判定欄でどの区分に該当するかチェックを入れる

- 区分が、「900万円以下」「900万円超950万円以下」「950万円超1,000万円以下」に該当する場合は、「区分Ⅰ」の欄にチェックした、アルファベットを記載する

- 「基礎控除の額」を記載する。

これで、基礎控除申告書の作成は完了です。

なお、このとき、区分Ⅰに「A~C」の記入ができない場合は、配偶者控除も配偶者特別控除も受けられません。

配偶者の「所得金額」をチェックし、配偶者控除等の対象になるか確認する

「あなたの本年中の合計所得金額の見積額」をクリアした人は、配偶者の「給与所得」を計算していきます。

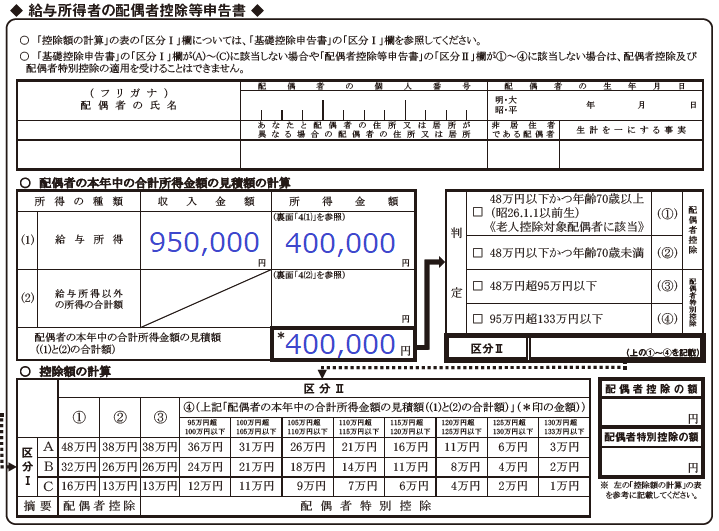

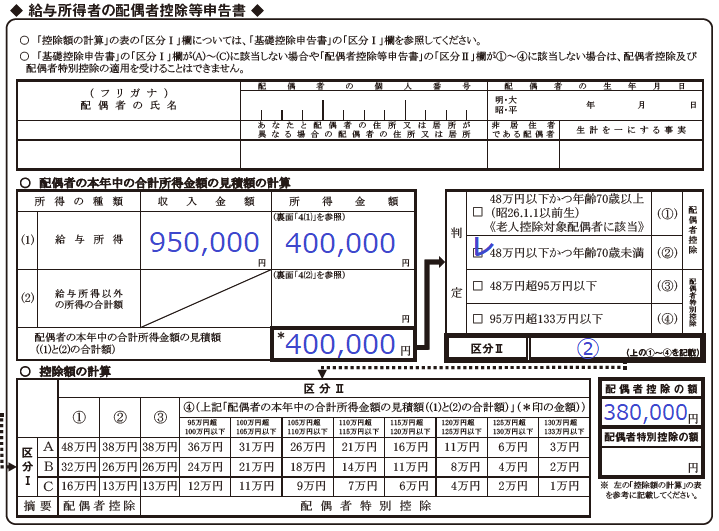

使う項目は、申告書の赤く囲った部分で、赤③番、赤④番の順に記入していきます。

赤③番の「給与所得の収入金額」の記載方法は、「あなたの所得金額欄」と同様です。

国税庁のツールを使って、サクッと計算して記入しましょう。

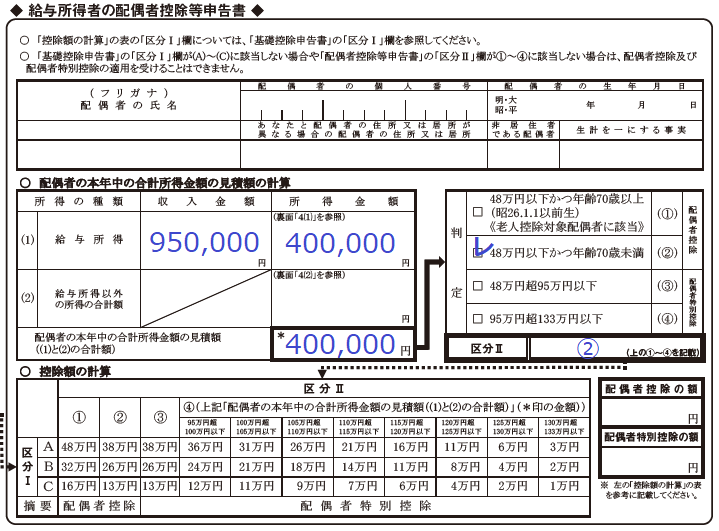

ここまでできたら、赤④番の記載に移ります。

書き方は次のとおりです。

- 「あなたの本年中の合計所得金額の見積額」が、「判定」欄のどの区分に該当するかチェックを入れる

- 「区分Ⅱ」にチェックした、数字「①~④」を記載する

このとき、区分「①~④」に該当しない場合は、配偶者控除も配偶者特別控除も受けられません。

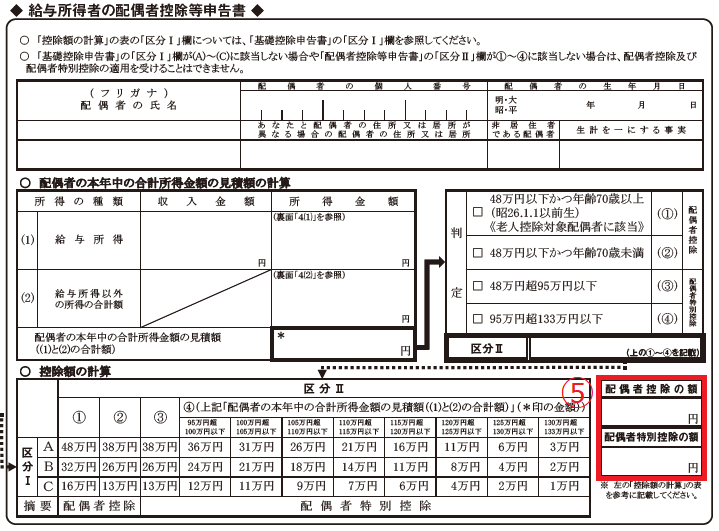

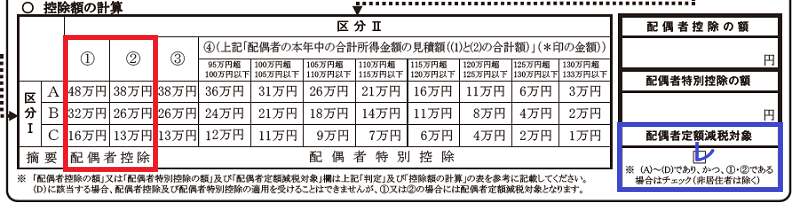

配偶者控除の額・配偶者特別控除の額を計算する

配偶者の「所得金額」もクリアしたあなたは、晴れて「控除適用者」です。

最後に、控除額の計算をしましょう。

記入箇所は、申告書の赤く囲った部分で赤⑤番です。

控除額の計算は、次のとおりです。

- 「区分Ⅰ」のアルファベットと、「区分Ⅱ」の数字が交わる金額をチェックする

- 交わった金額の「摘要」欄をチェックし、配偶者控除の額と配偶者特別控除のどちらの適用になるか確認する

- 「摘要」欄にあわせて、赤⑤番に控除額を記載する

今回の試算では、「区分Ⅰ:A」・「区分Ⅱ:②」でしたので、

- 控除額380,000円

- 配偶者控除

となります。

これで、「給与所得者の配偶者控除等申告書」は完成です。

令和6年分の年末調整で追加となった「本人・配偶者定額減税対象」欄の書き方

令和6年分の年末調整では、「定額減税のための申告書(本人・配偶者定額減税対象欄)」が追加となっています。

この部分です。(赤く囲ったところ)

書き方は、すごく簡単です。

「基礎控除申告書」については、判定欄の(A)~(D)に該当する場合に、チェックをつけます。

「配偶者控除等申告書」については、次の2つの条件を満たす場合に、チェックをつけます。

- 基礎控除申告書の判定欄が、(A)~(D)であること

- 配偶者控除等申告書の区分Ⅱ欄が、①または②であること

「給与所得金額」は、必ず自分でも計算しておこう

国税庁の自動計算ツールは、すっごく便利なんですが、念のため自分でも給与所得の金額を計算しておきましょう。

理由としては、「計算ツールの注意書き」として、次のように書かれているからです。

おおよその給与所得の金額が算出されます。

なお、ここでの計算結果はあくまでも、目安としてご利用ください。

ただ、僕が何度かチェックした限りでは、誤差もなくピッタリでしたが・・・

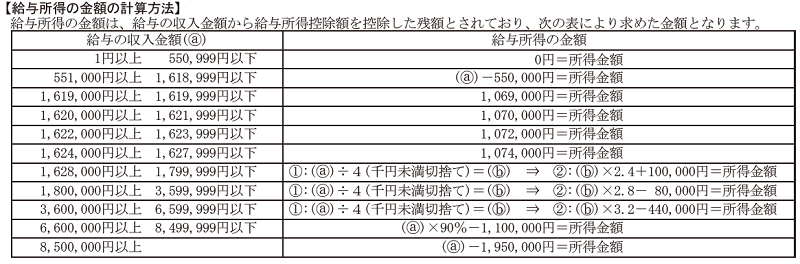

なお、「給与所得金額の計算方法」は次とおりです。

年間の給与収入によって、計算方法が変わりますので注意が必要です。

出典:国税庁「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

今回の試算条件で計算してみます。

【あなたの年間給与収入(見積額):550万円】

- 5,500,000円÷4=1,375,000円

- 1,375,000円×3.2-440,000円=3,960,000円(給与所得金額)

【配偶者の年間給与収入(見積額):95万円】

- 950,000円-550,000円=400,000円(給与所得金額)

どちらも問題なさそうですね。

まとめ

ここで、「給与所得者の基礎控除・配偶者控除等申告書」の作成手順とポイントをまとめておきます。

- あなたの「所得金額」をチェックし、基礎控除額を算出すると同時に、配偶者控除等の対象になるか確認する

- 配偶者の「所得金額」をチェックし、配偶者控除等の対象になるか確認する

- 配偶者控除の額・配偶者特別控除の額を計算する

- 「給与所得」の計算は、国税庁のツールを使う

- 念のため「給与所得」の計算は、自分でも計算してみる

2018年分の年末調整より、配偶者控除と配偶者特別控除は、「給与所得者の配偶者控除等申告書」の提出をしないと適用を受けられなくなりました。

つまり、制度を知らなければ、本来受けられるはずの控除が受けられなくなるってことです。

必要以上の税金を払わないためにも、配偶者の収入をしっかりチェックしておくことをオススメします。

【関連記事】

「給与所得者の配偶者控除等申告書」の計算をすべて自動化できる「エクセルファイル」をこちらの記事で紹介しています。

最後までお読みいただき、ありがとうございます。

【あわせて読みたい】

コメント