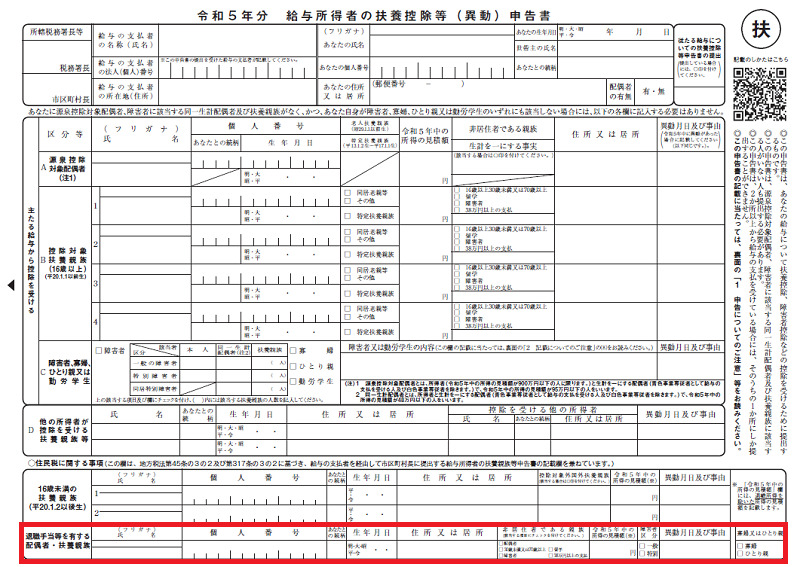

この記事では、給与所得者の扶養控除等(異動)申告書における、住民税に関する事項「退職手当等を有する配偶者・扶養親族・特定親族」欄の書き方について、まとめています。

退職金をもらった家族がいる場合、記入を忘れちゃうと、必要以上に税金を払うことになりかねません。

そうならないように、ぜひ、チェックしてみてください。

退職手当等の範囲

まずは、「退職手当等って、退職金以外に何があるの?」についてです。

退職手当等とは、

「退職手当、一時恩給その他の退職により一時に受ける給与およびこれらの性質を有する給与」

とされています。

そして、その退職手当等に係る所得を「退職所得」といいます。

また、「退職所得」とは、所得税法によって定められており、次のようになっています。

(退職所得)

第三十条

退職所得とは、退職手当、一時恩給その他の退職により一時に受ける給与及びこれらの性質を有する給与(以下この条において「退職手当等」という。)に係る所得をいう。

(退職手当等とみなす一時金)

第三十一条

次に掲げる一時金は、この法律の規定の適用については、前条第一項に規定する退職手当等とみなす。

一 国民年金法、厚生年金保険法(昭和二十九年法律第百十五号)、国家公務員共済組合法(昭和三十三年法律第百二十八号)、地方公務員等共済組合法(昭和三十七年法律第百五十二号)、私立学校教職員共済法(昭和二十八年法律第二百四十五号)及び独立行政法人農業者年金基金法(平成十四年法律第百二十七号)の規定に基づく一時金その他これらの法律の規定による社会保険又は共済に関する制度に類する制度に基づく一時金(これに類する給付を含む。以下この条において同じ。)で政令で定めるもの

二 石炭鉱業年金基金法(昭和四十二年法律第百三十五号)の規定に基づく一時金で同法第十六条第一項(坑内員に関する給付)又は第十八条第一項(坑外員に関する給付)に規定する坑内員又は坑外員の退職に基因して支払われるものその他同法の規定による社会保険に関する制度に類する制度に基づく一時金で政令で定めるもの

三 確定給付企業年金法(平成十三年法律第五十号)の規定に基づいて支給を受ける一時金で同法第二十五条第一項(加入者)に規定する加入者の退職により支払われるもの(同法第三条第一項(確定給付企業年金の実施)に規定する確定給付企業年金に係る規約に基づいて拠出された掛金のうちに当該加入者の負担した金額がある場合には、その一時金の額からその負担した金額を控除した金額に相当する部分に限る。)その他これに類する一時金として政令で定めるもの

出典:所得税法

はっきり言って、よくわからないですよね・・・

なので、僕のわかる範囲で、退職所得となるものをあげておきます。

- 退職金

- 確定給付企業年金の一時金(退職により支払われるもの)

- 確定拠出年金の一時金(企業型・個人型に関わらず退職所得)

退職手当等を有する配偶者・扶養親族欄の記入項目

退職手当等をもらった配偶者や扶養親族がいる場合、次の項目について記入します。

- 氏名(フリガナ)

- 個人番号

- あなたとの続柄

- 生年月日

- 住所又は居所

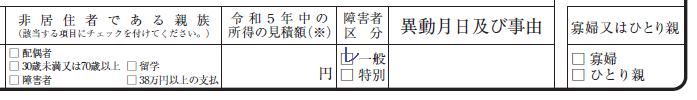

- 非居住者である親族

- 本年(令和5年)中の所得の見積額

- 障害者区分(一般・特別)

- 異動月日及び事由

- 寡婦又はひとり親

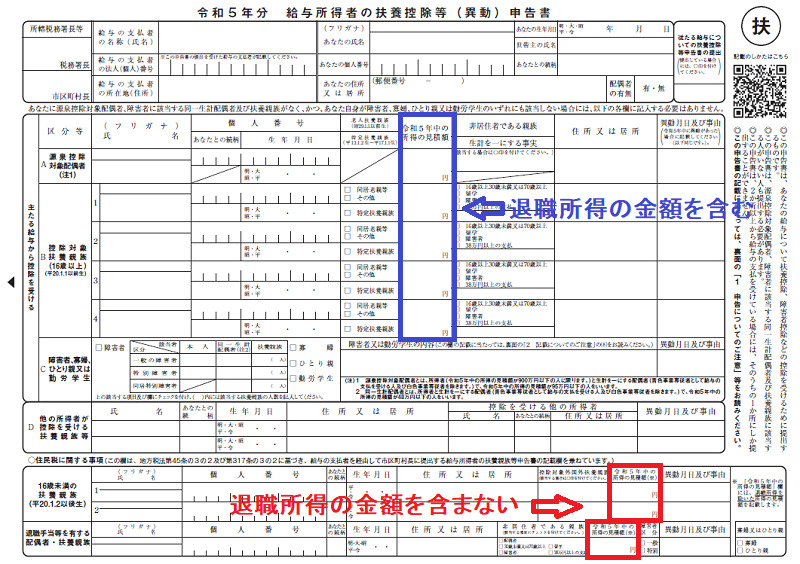

この部分です。(赤で囲っているところ)

もちろん、退職手当等をもらった配偶者や扶養親族がいない場合は、何も記入する必要はありません。

ちなみに、退職手当等を有する配偶者・扶養親族欄でいう「配偶者」と「扶養親族」は、次に該当する人のことです。

【配偶者】

あなたと生計を一にする配偶者で、本年中の退職所得を除いた合計所得金額の見積額が133万円以下の人のこと。

【扶養親族】

あなたと生計を一にする親族で、合計所得金額が58万円以下の人のこと。(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます)

合計所得金額が58万円以下とは、

- 給与所得だけの場合は、本年中の給与の収入金額が123万円以下

- 公的年金等に係る雑所得だけの場合は、本年中の公的年金等の収入金額が168万円以下(年齢65歳未満の人は118万円以下)

の人が該当します。

退職手当等を有する配偶者・扶養親族欄の書き方【扶養控除等申告書】

記入項目について、順に説明していきます。

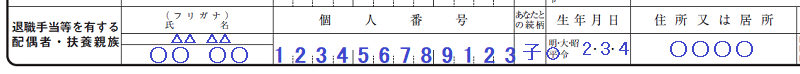

氏名(フリガナ)・個人番号・あなたとの続柄・生年月日・住所又は居所

氏名(フリガナ)から住所又は居所については、そのままなんで説明は不要だと思います。

こんな感じで記入します。

【記入例】

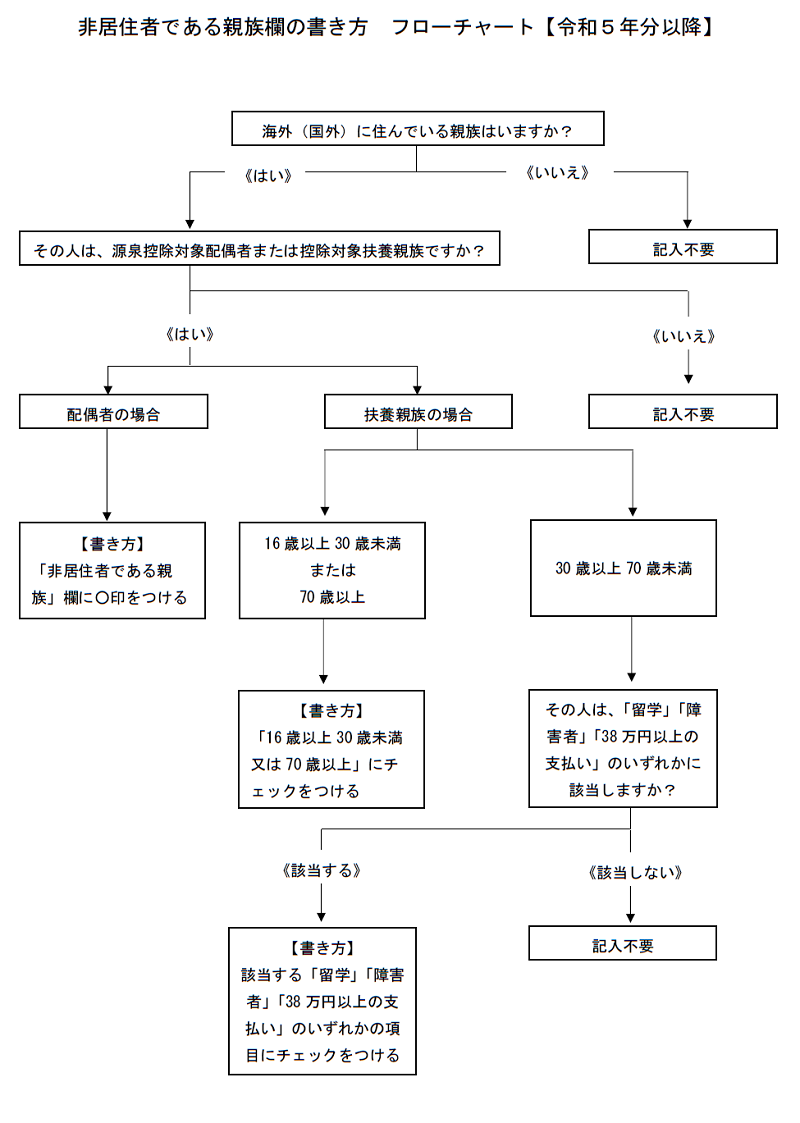

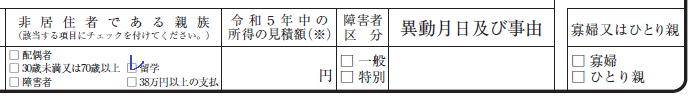

非居住者である親族

「非居住者である親族」欄は、海外(国外)に住んでいる親族がいる場合に記入します。

記入は、次の「書き方フローチャート」を使うと簡単です。

【無料ダウンロード(ワードファイル)】

フローチャートどおりに確認し、該当項目にチェックしましょう。

【記入例】

【関連記事】

「非居住者である親族」欄について、詳しく知りたい方は、こちらの記事を。

本年(1~12月)中の所得の見積額

本年中の退職所得の金額を除いた合計所得の見積額を記入します。

「退職所得の金額を除く」というところがポイントです。

というのも、給与所得者の扶養控除等(異動)申告書の源泉控除対象配偶者や控除対象扶養親族は、退職所得の金額を含めて、「本年中の所得の見積額」を記入するからです。

つまり、所得税と住民税で退職所得の取扱いが違うってことです。

こんな感じです。

この取扱いの違いにより、所得税では扶養控除等が受けられなくても、住民税では扶養控除等を受けられるってことがおきます。

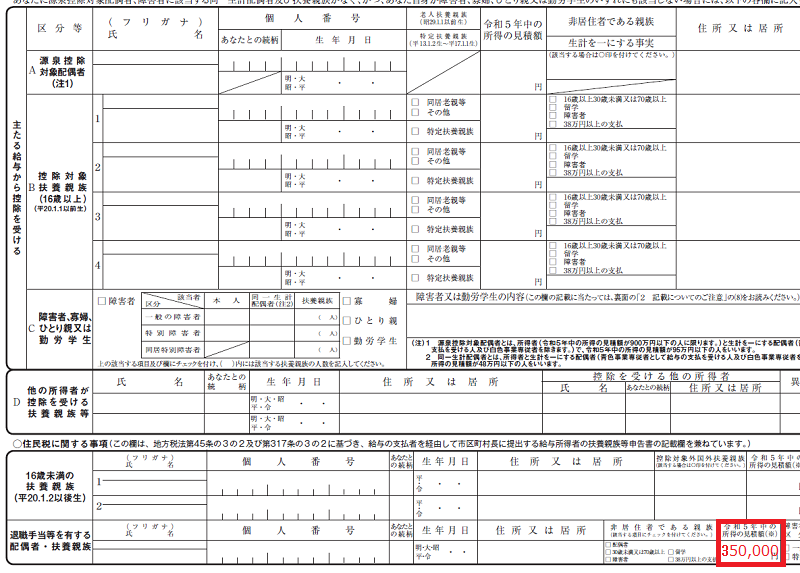

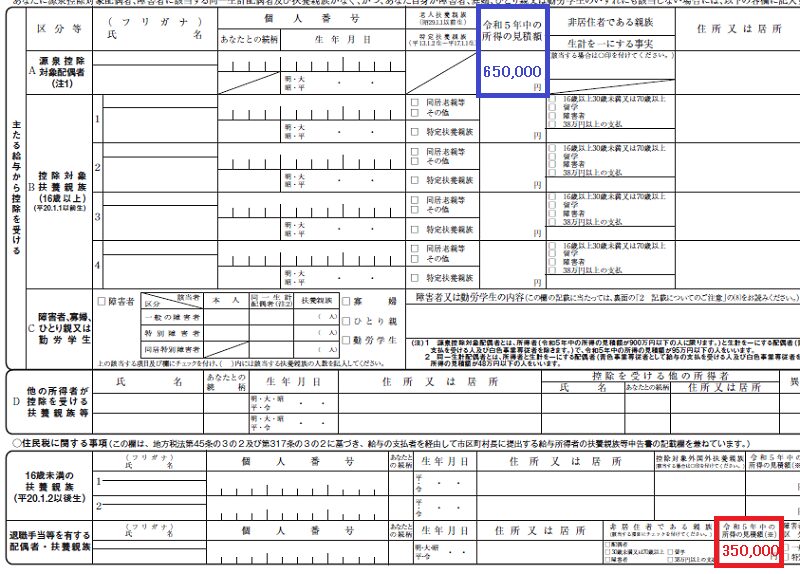

たとえば、

- 勤続年数 22年

- 給与収入 100万円(給与所得 35万円)

- 退職金 1,000万円(退職所得 30万円)

という人の場合は、「本年中の所得の見積額」は、次のように変わってきます。

【所得の見積額】

- 所得税における所得の見積額 65万円

- 住民税における所得の見積額 35万円

もし、この人が扶養親族なら、次のように「給与所得者の扶養控除等(異動)申告書」に記入します。

また、この人が配偶者なら、次のように「給与所得者の扶養控除等(異動)申告書」に記入します。

ちなみに、「退職所得って、どうやって計算するの?」という人は、こちらの記事で詳しく説明しています。

退職所得を自動計算できる「エクセルファイル」も無料でダウンロードできるようにしています。

⇒【令和7年分】退職所得金額の計算方法と自動計算エクセルファイルの紹介

障害者区分(一般・特別)

退職手当等をもらった配偶者や扶養親族が障害者または特別障害者である場合は、該当する項目にチェックします。

【記入例】

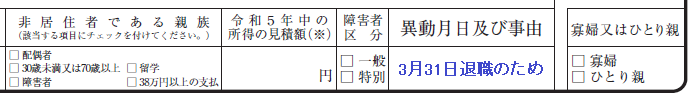

異動月日及び事由

本年中に異動があった場合に記入します。

子どもや配偶者が退職して、扶養に入れるときなどです。

【記入例】

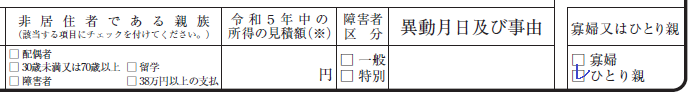

寡婦又はひとり親

退職所得を除いた本年中の合計所得金額の見積額が58万円以下となる親族を扶養することにより、あなたが寡婦又はひとり親に該当する場合にチェックします。

【記入例】

住民税に関する事項に「退職手当等を有する配偶者・扶養親族」欄が追加された理由

所得税と住民税では、扶養控除等の要件である「合計所得金額58万円以下」などの所得要件において、退職所得の金額を含むか否かの取扱いが、次のとおり異なります。

- 所得税は、退職所得の金額を含んで計算する

- 住民税は、退職所得の金額を除いて計算する

この取扱いの違いにより、退職金を受け取った配偶者や扶養親族がいる場合、所得税は控除対象外、住民税は控除対象となるケースが生じます。

こういったケースの適用漏れを減らすため、今回の様式変更が行われました。

つまり、「住民税を必要以上に多く払ってしまう」という人を減らすってことです。

ちなみに、所得税と住民税における退職所得の取扱いについては、日本年金機構でも次のように回答しています。

Q:退職所得がある場合、なぜ申告を行う必要があるのですか。

A:お答えします

地方税(個人住民税)の決定に反映させるためです。

所得税の控除対象となる配偶者、扶養親族については、年間所得額要件(配偶者95万円以下、扶養親族58万円以下)があり、申告書に年間所得見積額を記入いただいています。この場合の年間所得はすべての所得を含んだ合計所得額です。

一方、地方税(個人住民税)における控除対象の所得要件は「退職所得を除いた」年間所得額によって判断されます。

日本年金機構に提出する「公的年金等の受給者の扶養親族等申告書」は地方税における申告書も兼ねているため、配偶者、扶養親族が、退職手当等を受ける(受ける見込みがある)場合、すべての所得を含んだ年間所得見積額とは別に、「退職所得を除いた年間所得見積額」を申告書に記入し、提出していただくことが必要です。

「退職所得を除いた年間所得見積額」を申告すると、源泉徴収税額には影響しませんが、市区町村へ情報提供され、翌年度の地方税(個人住民税)の計算に反映されます。

まとめ

ここで、「退職手当等を有する配偶者・扶養親族欄を記入するときの注意点」について、まとめておきます。

- 退職手当等をもらった配偶者や扶養親族がいる場合に記入

- 配偶者は、あなたと生計を一にしていて、本年中の退職所得を除いた合計所得金額の見積額が133万円以下であること

- 扶養親族は、あなたと生計を一にしていて、合計所得金額が58万円以下であること

- 「非居住者である親族」欄は、海外(国外)に住んでいる親族がいる場合に記入

- 本年(令和8年)中の所得の見積額は、退職所得の金額は含めない

- 「寡婦又はひとり親」欄は、配偶者や扶養親族ことではなく、あなたのことを記入

退職手当等を有する配偶者・扶養親族欄は、記入漏れかどうか、職場の年末調整担当者ではわからない(気づけない)項目です。

だからこそ、申告者本人が制度をしっかり理解しておくことが大切です。(僕も頑張って読んでます・・・)

必要以上の税金を払わないためにも。

最後までお読みいただき、ありがとうございます。

【あわせて読みたい】

コメント